Gestione Dati 2021

| Ente | Gestione Personale | Retribuzioni | Stampe e statistiche | Contratti di lavoro | Metacurriculum | Strutture di base | Utilities | FAQ |

|---|

Retribuzioni -> Adempimenti Annuali -> Certificazione Unica -> Gestione Dati 2021

Informazioni Generali

La funzione consente l’elaborazione della Certificazione Unica, la predisposizione della stampa del modulo da consegnare al dipendente, il file in formato ministeriale per l’invio. La funzione è correlata di stampe di controllo per le verifiche. Nell'eventualità la funzione permette l’integrazione dei dati manualmente.

Di seguito vengono elencati i principali punti di interesse delle Istruzioni della CU 2021 (Redditi 2020).

Breve Panoramica su Alcune Novità Gestionali dell'Applicativo

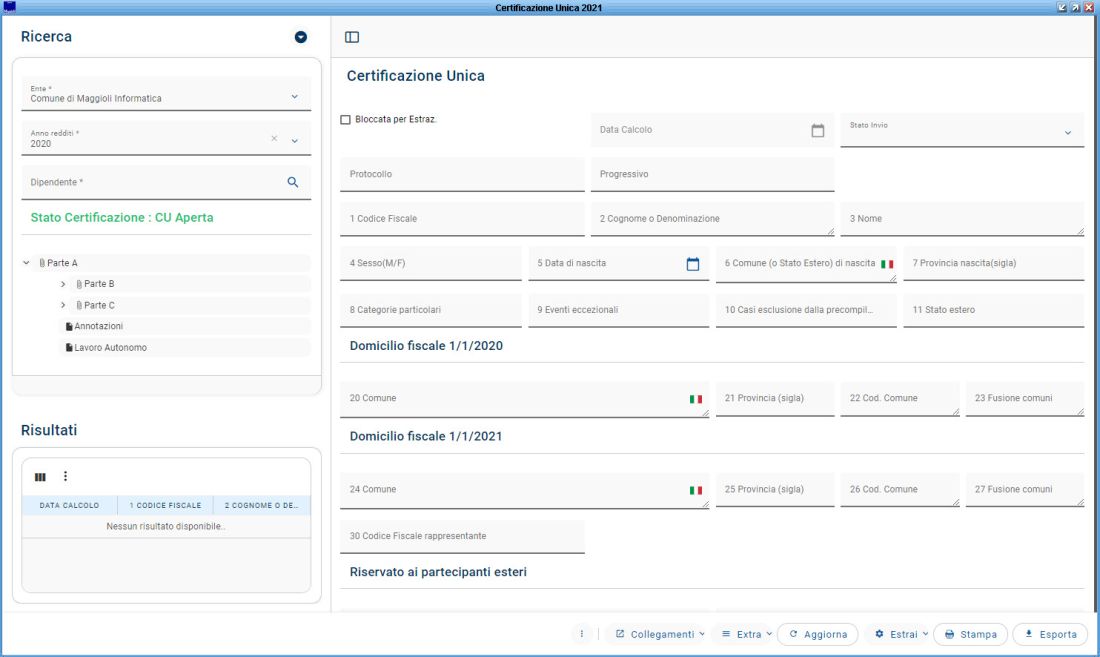

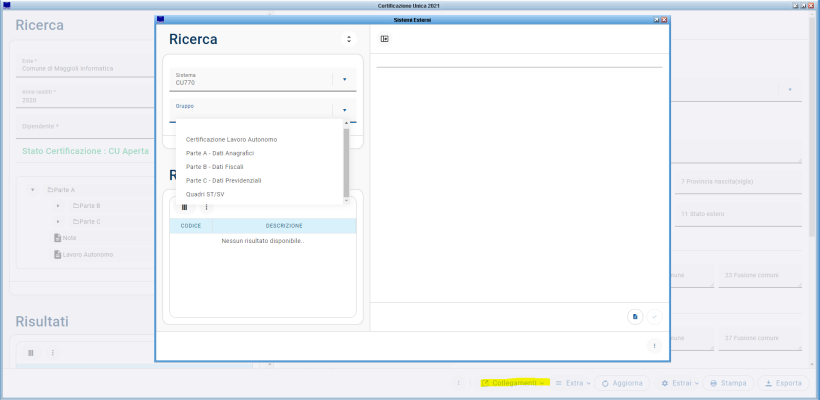

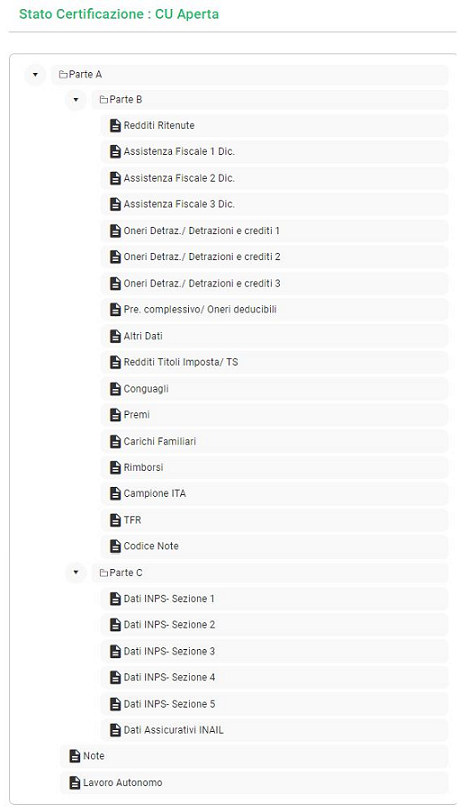

Adeguamento struttura ad albero per Sezioni della CU

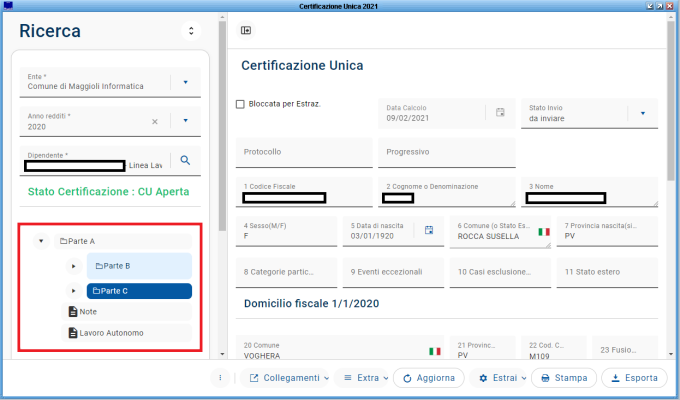

Per una gestione più rapida ed intuitiva è stata rivista la struttura delle sezioni CU, in particolare:

- Parte A

- Parte B: le sezioni di questa sono state implementate nella struttura ad albero anziché nei tab all’interno della maschera; introdotta la sezione Oneri Detraz./Detrazioni e crediti 3.

- Parte C: incorpora le Sezioni INPS/INAIL; per la parte INPS introdotta la Sezione 5..

- Annotazioni

- Lavoro Autonomo

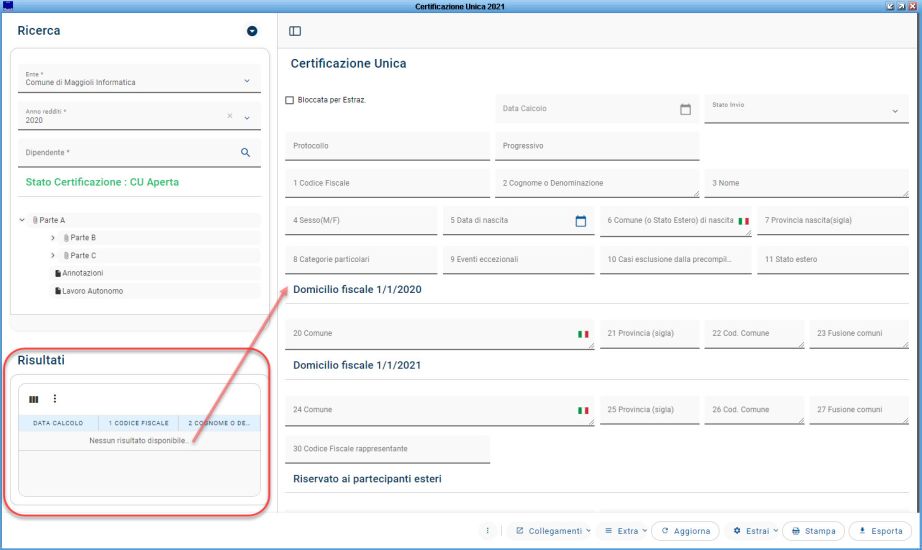

Riposizionamento griglia di anteprima dei record di risultati

I risultati dei record sono mostrati ora in una griglia di anteprima posta in basso a sinistra, nella sezione Risultati:

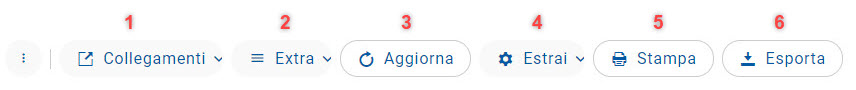

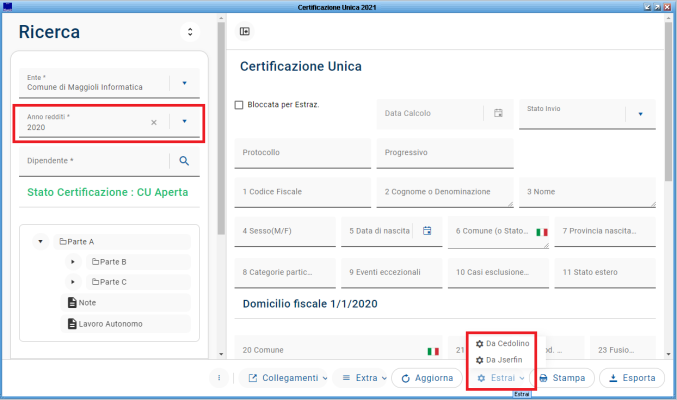

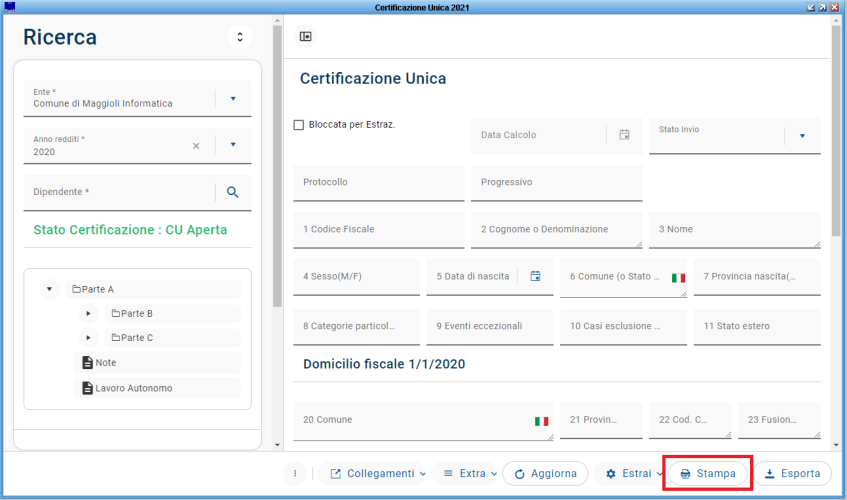

Revisione posizionamento tasti gestione

Premesso che le funzioni concettualmente rimangono le stesse, da segnalare la toolbar in basso nella maschera con i relativi pulsanti di gestione.

Gli aggiornamenti apportati:

1. Pulsante Collegamenti:

- Personalizza -> per impostare preferenze di Estrazione dati e stampa.

- Sistemi Esterni -> rimando alla maschera Sistemi Esterni per le configurazioni necessarie.

- Gestione Ente

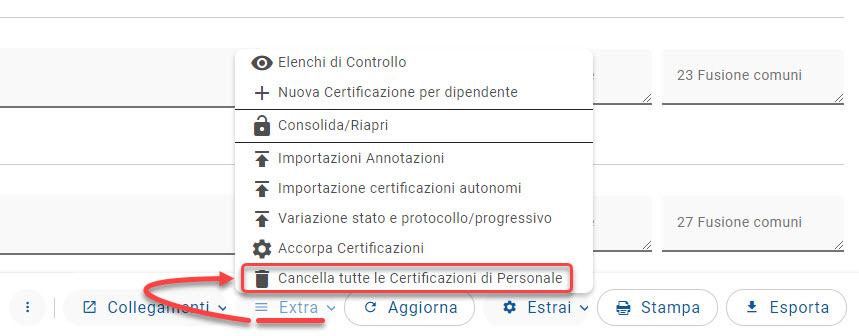

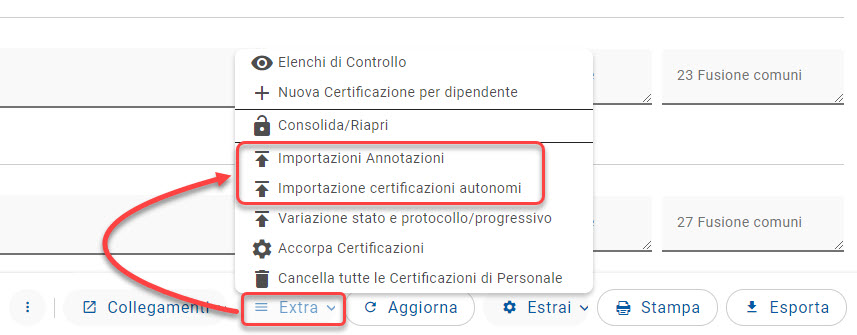

2.Pulsante Extra:

- Elenchi di Controllo -> permette di fare delle quadrature per evidenziare eventuali anomalie

- Nuova Certificazione per Dipendente

- Conoslida/Riapri -> per chiudere definitivamente una CU o riaprirla.

- Importazioni Annotazioni

- Importazione Certificazioni Autonomi

- Variazione Stato e Protocollo/Progressivo

- Accorpa Certificazioni

- Cancella Tutte le Certificazioni di Personale

3.Pulsante Aggiorna:

- Tasto per fare refresh della pagina

4.Pulsante Estrai:

- Da Cedolino: per l'estrazione dal modulo di Gestione del Personale

- Da JSerfin: per estrarre dal modulo della Finanziaria

5.Pulsante Stampa:

- Per effettuare la Stampa del modello nei formati ministeriali Ordinaro o Semplificato

6.Pulsante Esporta:

- Per accedere alla maschera che permette l'estrazione per singolo dipendente o massiva dei dati utili ai fini della CU.

Ulteriore Implementazione a Completamento del Multilingua in Tedesco

Nella Parte A i campi 6-20-24-41-42 sono stati resi multilingua, in aggiunta alla traduzione standard della maschera.

Riferimenti Normativi

Per il periodo d’imposta 2020, i sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate, entro il 16 marzo, le certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo e ai redditi diversi, da rilasciare al percipiente entro il 16 marzo.

Si precisa che la trasmissione telematica delle certificazioni uniche contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata può avvenire entro il termine di presentazione della dichiarazione dei sostituti d’imposta (modello 770), ossia entro il 2 novembre 2021.

I modelli e le relative istruzioni sono prelevabili gratuitamente dal sito Internet dell’Agenzia delle Entrate [1] oppure da quello del Ministero dell’Economia e delle Finanze [2].

È data facoltà ai sostituti d’imposta di suddividere il flusso telematico inviando, oltre il frontespizio ed eventualmente il quadro CT, le certificazioni dati lavoro dipendente ed assimilati separatamente dalle certificazioni dati lavoro autonomo, provvigioni e redditi diversi. È possibile effettuare flussi telematici distinti anche nel caso di invio di sole certificazioni dati lavoro dipendente, qualora questo risulti più agevole per il sostituto.

Termini di presentazione:

Il termine ultimo per effettuare l’invio telematico, all’Agenzia delle Entrate, dei dati relativi alle certificazioni uniche è fissato al 16 marzo 2021 (2 novembre 2021 per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata).

Il servizio telematico restituisce immediatamente dopo l’invio, un messaggio che conferma solo l’avvenuta ricezione del file e soltanto in seguito, fornisce all’utente una ricevuta attestante l’esito dell’elaborazione effettuata sui dati pervenuti, che, in assenza di errori, conferma l’avvenuta presentazione della comunicazione. Pertanto, soltanto quest’ultima ricevuta costituisce la prova dell’avvenuta presentazione della comunicazione.

Novità Modello Ordinario

Certificazione lavoro dipendente - dati anagrafici

Introduzione del nuovo campo 11 “Stato estero” destinato a docenti, ricercatori e rimpatriati. Vi trova indicazione lo Stato estero in cui il soggetto risultava residente fino al rientro al trasferimento in Italia.

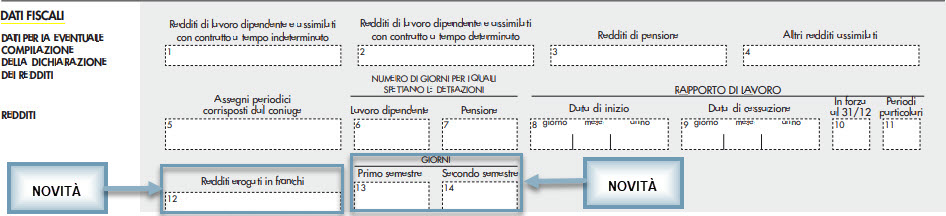

Sezione dati fiscali – redditi

Il nuovo campo 12 “Redditi erogati in Franchi”, interessa i soggetti iscritti nei registri anagrafici del Comune di Campione D’Italia che hanno prodotto redditi in Franchi Svizzeri.

La nuova sottosezione Giorni è composta dai campi 13 e 14 denominati rispettivamente “Primo semestre” e “Secondo semestre”.

Nel campo 13 “Primo semestre” va indicato il numero di giorni di detrazione ricadenti nel primo semestre 2020 (massimo 181 giorni).

Nel campo 14 “Secondo semestre” va evidenziato il numero di giorni di detrazione ricompresi nel secondo semestre 2020 (massimo 184 giorni).

Il dato inserito in tali campi è un di cui di quanto indicato al campo 6 “Lavoro dipendente”, contente il numero di giorni di detrazione di lavoro dipendente. La somma dei campi 13 “Primo semestre” e 14 “Secondo semestre” deve, pertanto, essere sempre uguale al numero di giorni riportato al campo 6.

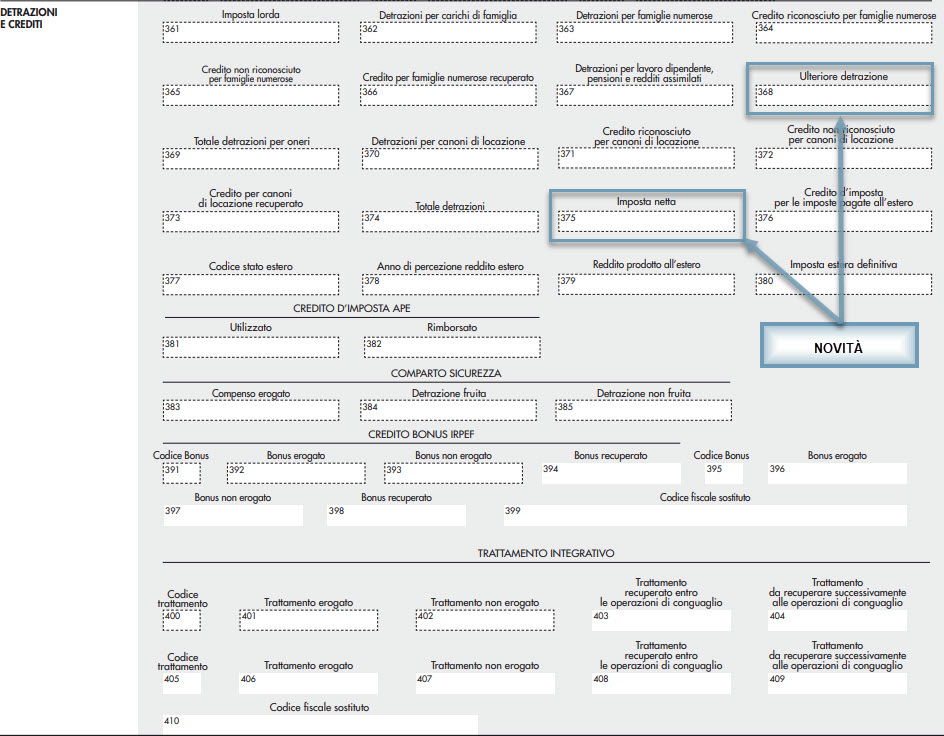

Sezione detrazioni e crediti

Aggiunti i nuovi campi 368 “Ulteriore detrazione” e 375 “Imposta netta”.

Nel campo 368 “Ulteriore detrazione”, va indicato l’importo (teorico) dell’ulteriore detrazione riconosciuta. L’importo dell’ulteriore detrazione effettivamente riconosciuto (che ha trovato, pertanto, capienza nell’imposta lorda) va indicato anche nel successivo campo 374 “Totale detrazioni” in cumulo a tutte le detrazioni d’imposta applicate (detrazioni per lavoro dipendente, pensioni e redditi assimilati, detrazioni per carichi di famiglia, detrazioni per famiglie numerose, detrazioni per oneri e per canoni di locazione).

L’importo da indicare nel nuovo campo 375 “Imposta netta” è dato dalla differenza tra campo 361 “Imposta lorda” e il campo 374 “Totale detrazioni”.

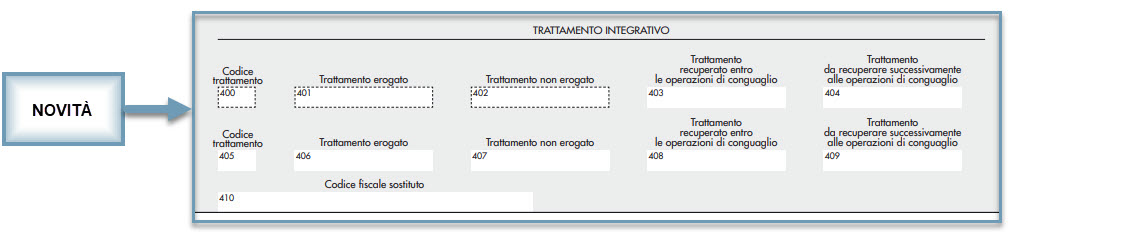

Aggiunta nuova sottosezione Trattamento integrativo, costituita dai campi 400 a 410.

Il campo 400 “Codice Trattamento” va compilato con:

- Se il sostituto d’imposta ha riconosciuto il trattamento integrativo in tutto o in parte

- Se il sostituto d’imposta non ha riconosciuto al dipendente il trattamento integrativo.

Nel campo 401 “Trattamento erogato”, va indicato l’importo erogato.

Nel campo 402 “Trattamento non erogato” va indicato l’importo del trattamento integrativo che il sostituto d’imposta ha riconosciuto ma non erogato al dipendente.

Nel campo 403 “Trattamento recuperato entro le operazioni di conguaglio” , va indicato l’importo del trattamento integrativo precedentemente riconosciuto e recuperato entro le operazioni di conguaglio.

Nel campo 404 “Trattamento da recuperare successivamente alle operazioni di conguaglio” va evidenziato il recupero del trattamento integrativo, qualora avvenga in forma rateizzata.

ATTENZIONE: delle otto rate previste, nel campo 404 vanno evidenziate le 7 rate del 2021, mentre la prima rata trattenuta a dicembre va evidenziata nel campo 403.

I campi da 405 al 409, vanno utilizzati in caso di precedenti rapporti di lavoro per riportare i dati del trattamento integrativo specificando al punto 410 il codice fiscale del precedente sostituto.

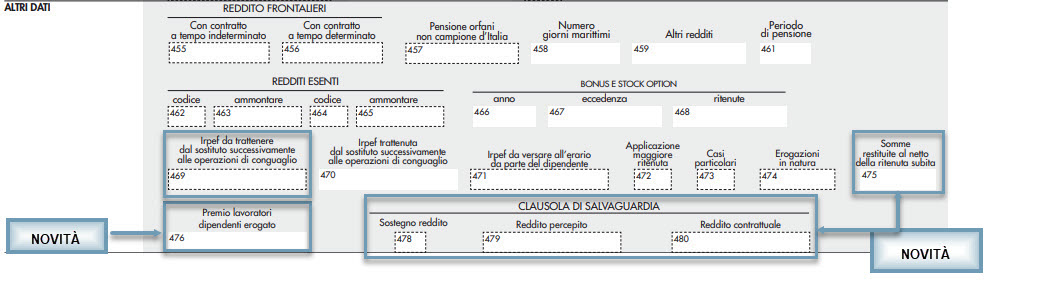

Sezione altri dati

Il campo 469 "Irpef da trattenere dal sostituto successivamente alle operazioni di conguaglio" deve essere compilato per l’indicazione delle ritenute che in sede di operazione di conguaglio non sono state prelevate, ma che saranno prelevate nei periodi di paga successivi.

Il campo 475 “Somme restituite al netto della ritenuta subita” contiene le somme di cui al comma 2-bis, articolo 10 del TUIR restituire al soggetto erogatore al netto della ritenuta subita in anni precedenti.

Il campo 476 “Premio lavoratori dipendenti erogato” va compilato evidenziando l’importo corrisposto al lavoratore come premio presenza a seguito della prestazione lavorativa presso la propria sede lavorativa nel mese di marzo 2020.

Nel caso in cui sia stato recuperato in tutto o in parte il premio precedentemente riconosciuto, l’importo da riportare a campo 476 deve intendersi nettizzato dell’importo recuperato.

La Sezione “CLAUSOLA DI SALVAGUARDIA” riguarda solo coloro che hanno erogato somme a sostegno del reddito connesse all’emergenza Covid-19.

Il campo 478 “Sostegno reddito” va barrato solo nel caso in cui siano state erogate somme come sostegno al reddito connesse all’emergenza epidemiologica da Covid-19 di cui al DL n. 18/2020.

Nel campo 479 “Reddito percepito” va indicato il reddito da lavoro dipendente/assimilato effettivamente erogato nel periodo d’imposta.

Nel campo 480 “Reddito contrattuale” va indicato il reddito contrattuale che sarebbe stato erogato in assenza dell’emergenza sanitaria da Covid-19, dunque in caso di mancato ricorso alle misure di sostegno al reddito (ammortizzatori sociali e congedi parentali) connesse all’emergenza sanitaria Covid.

Operazioni preliminari e di parametrizzazione campi

Seguendo il Percorso Retribuzioni/Adempimenti Annuali/Certificazione Unica/Gestione Dati 2021 è possibile accedere alla funzione di gestione della CU.

Utilizzando la funzione "Collegamenti" > "Sistemi Esterni" (da cui si apre la maschera presente in Retribuzioni / Regole / Regole Sistemi Esterni) è possibile effettuare una serie di verifiche su alcune parametrizzazioni che sono propedeutiche all'estrazione dei dati.![]() Vai a Regole Sistemi Esterni

Vai a Regole Sistemi Esterni

Questa funzione permette di impostare i campi della Certificazione Unica qualora nel corso dell’anno siano state utilizzate nuove voci e codici da indicare nella denuncia (le parametrizzazioni standard sono già impostate).

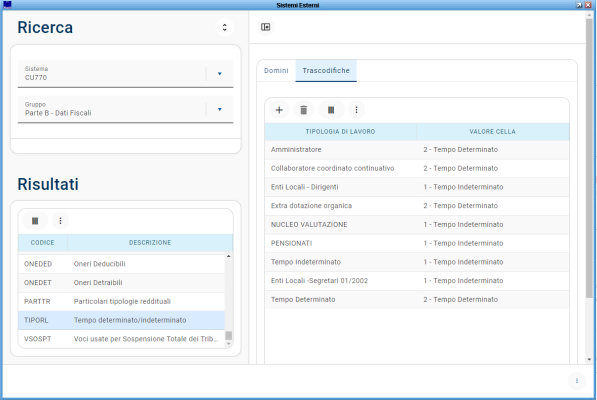

In particolare, nella sezione "Parte B - Dati Fiscali", occorre parametrizzare in TIPORL tutte le tipologie di rapporto di lavoro gestite dalla procedura utilizzando alternativamente il codice 1 (tempo indeterminato) o il codice 2 (tempo determinato).

Nel secondo folder denominato "Trascodifica" aggiungere le tipologie di rapporto di lavoro che si intendono impostare.

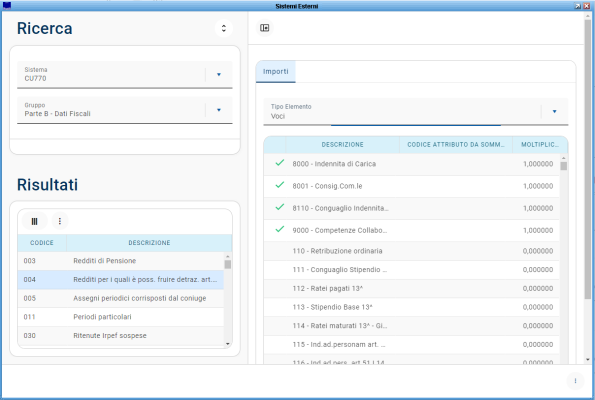

A questo punto, nelle caselle B003 e B004 occorre specificare le tutte le voci che andranno a popolare le caselle dei redditi da Pensione e altri redditi. A tal proposito, si sottolinea che le voci canoniche per la gestione di tali rapporti (8000, 8001, 8110) sono già parametrizzate di default, mentre le eventuali voci create e gestite direttamente dall'utente (con codice tipicamente sopra al milione es: 10008001) DEVONO essere aggiunte in tale tabella affinché vengano prese in carico dalla procedura in fase di estrazione dei dati.

A titolo esemplificativo, vengono di seguito proposti alcuni esempi di parametrizzazione che devono essere oggetto di verifica ed analisi preventiva attraverso la funzione dei "Sistemi Esterni":

- Previdenza Complementare:

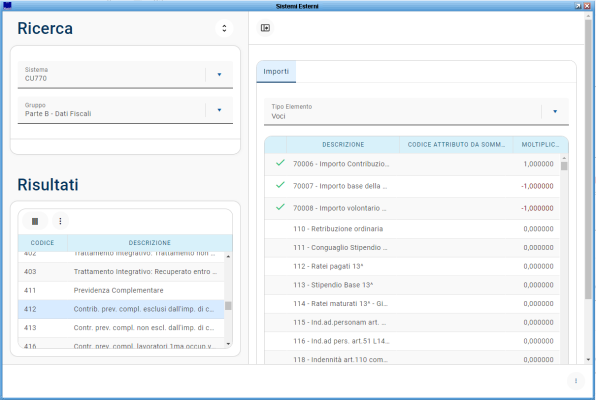

- campo 411 verificare la trascodifica del codice 4 per il Fondo Perseo e del codice 1 per la previdenza complementare dei vigili;

- campo 412 verificare la trascodifica delle voci 70006, 70007 e 70008 (nella colonna Moltiplicatore, occorre settare -1 per le voci 70007 e 70008 e 1 per la voce 70006 come da immagine sotto riportata);

- campo 414 verificare la trascodifica della voce 70200.

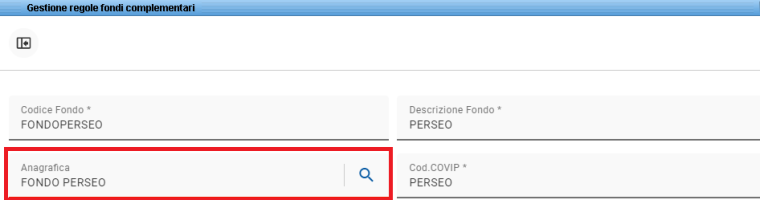

N.B. Si consiglia di verificare l'aggancio dell'Anagrafica Unica del Fondo Perseo dal percorso Retribuzioni/Regole/Gestione Regole Fondi Complementari, come da immagine sotto riportata.

- Oneri Deducibili:

- campo 431: verificare la trascodifica delle voci di riscatto e ricongiunzione e di tutte le voci che rappresentano oneri deducibili (es: voci 10001, 10005 ed eventuali voci sopra al milione create e gestite direttamente dall'utente);

- campo 432 verificare la trascodifica del codice 1 per tutte le voci di cui al campo 431.

N.B. Se l’importo dei campi 433-435-437 è maggiore di 0, va indicata la nota: Cod. AR – Tali importi di oneri deducibili (p.ti 433-435-437) non vanno riportati nella dichiarazione dei redditi.

Terminate le parametrizzazioni dai Sistemi Esterni, consigliamo di effettuare una serie di ulteriori verifiche prima di procedere all'elaborazione della CU:

- Da Ente/Posizioni per Istituto/INAIL verificare che la PAT sia inserita senza l'utilizzo di caratteri come / oppure - (es.1234567890 e non 12345678/90); tali caratteri genererebbero un errore in fase di controllo ministeriale del file generato dalla procedura.

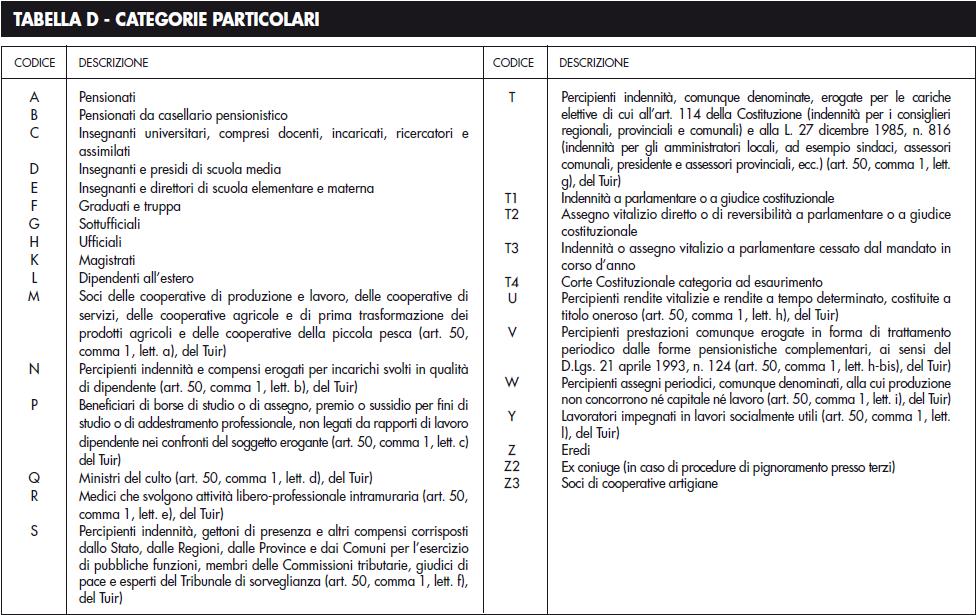

- Verificare che nell'Anagrafica fiscale del fascicolo personale del dipendente, nel box "Categ. Partic. C.U./770", sia utilizzato uno dei codici previsti dall'Agenzia delle Entrate per individuare alcune tipologie di rapporto di lavoro.

Estrazione dei dati

Completate le attività di parametrizzazione, accedendo alla funzione "Certificazione Unica" è possibile estrarre i dati per la compilazione delle celle a partire da valori predefiniti sui cedolini e sul fascicolo personale. A tal fine, selezionare l'anno di riferimento prima di accedere ad "Estrai Dati".

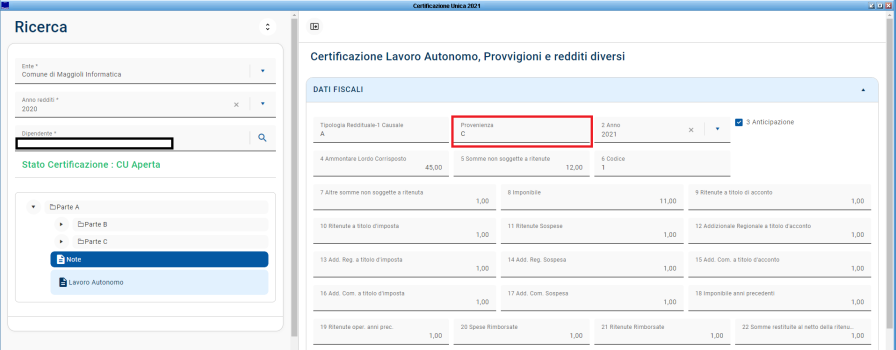

Tali funzionalità permette di elaborare la Certificazione Unica per i redditi da lavoro dipendente ed assimilati (dati estratti da JPers) e per i lavoratori autonomi (dati estratti da JSerfin, solo nel caso in cui il Modulo della Finanziaria sia attivato presso l'Ente): la gestione unificata delle CU delle due aree permette la predisposizione di un unico file ministeriale da inviare all'Agenzia delle Entrate.

In tal caso, le certificazioni di questi soggetti verranno aggiunte all'archivio dei lavoratori dipendenti, ma saranno in ogni caso distinguibili rispetto ai dati provenienti da JPers; infatti, nella ricerca dei singoli soggetti si può notare se questi provengono dalla "Linea Lavorativa" di JPers oppure se sono Certificazioni da Lavoro autonomo provenienti da JSerfin.

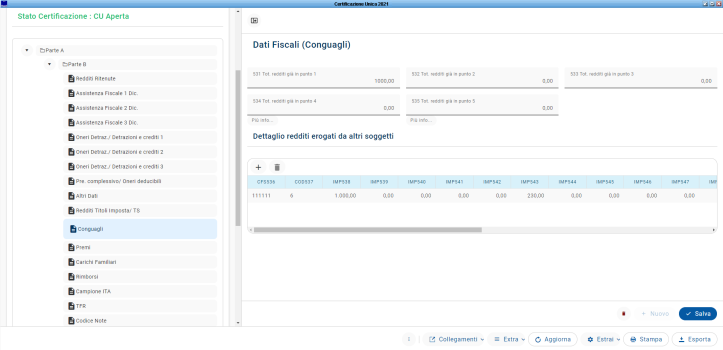

NB: come si può vedere dall'immagine successiva è stata riorganizzata ed ampliata la struttura ad albero delle sezioni che compongono la cu

Il suddetto dettaglio è disponibile anche nella pagina del singolo soggetto, dove nella sezione "Lavoro Autonomo" il box "Provenienza" specifica se il soggetto è stato gestito ed estratto da JPers (P) oppure da JSerfin (C) come da esempio sotto riportato.

Al fine di garantire un certo livello di autonomia gestionale, è sempre possibile mantenere separate le due elaborazioni, estraendo i dati solo da JPers.

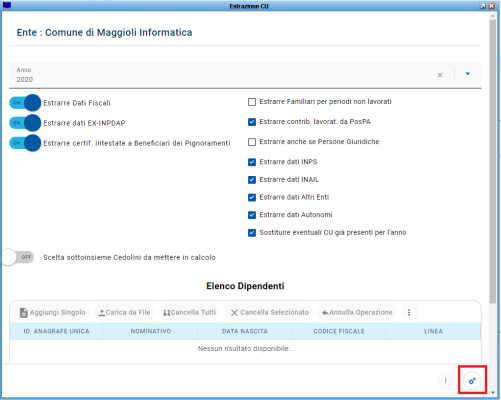

Cliccando il bottone “Estrai dati” si apre il progetto di estrazione delle CU.

Di default vengono già selezionate tutte le sezioni inerenti la CU, ma è possibile parcellizzare l’estrazione dei dati dai cedolini elaborati.

L’opzione “Scelta sottoinsieme Cedolini da mettere in calcolo” va utilizzata solamente per effettuare estrazioni su singoli dipendenti.

Una volta completato il progetto si deve cliccare su “Esegui” (le rotelline in basso a destra evidenziate nell'immagine).

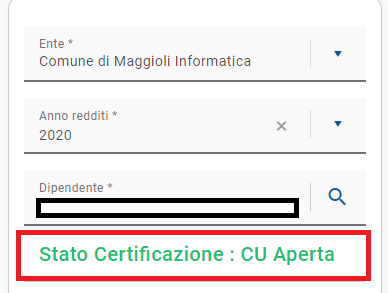

Il calcolo sarà terminato quando nella maschera iniziale troveremo la seguente scritta (è possibile controllare la situazione del calcolo cliccando sul tasto "aggiorna" nella maschera principale).

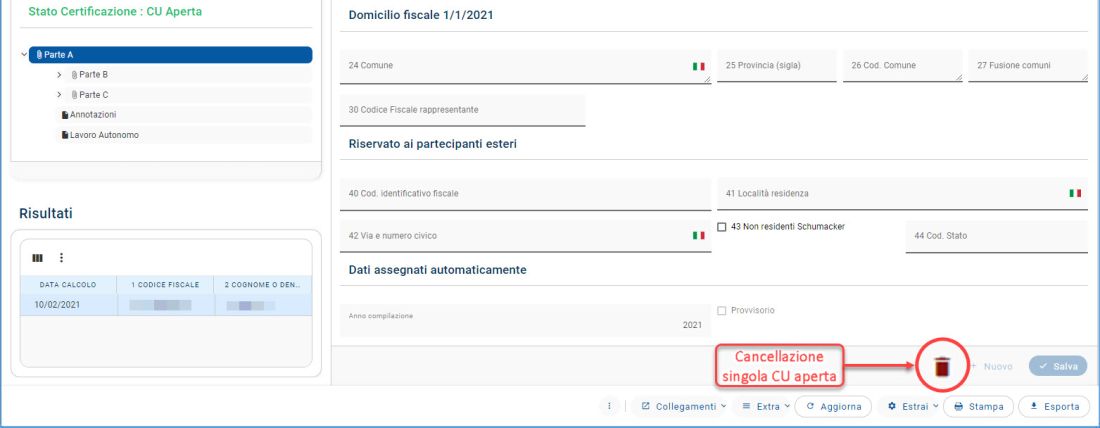

E' inoltre possibile cancellare singolarmente le Certificazioni Uniche elaborate premendo il tasto evidenziato nell'immagine:

oppure fare una cancellazione massiva con la funzione di seguito:

In ultima analisi, attraverso il tasto "Extra" possiamo importare da file esterni:

- eventuali annotazioni ulteriori rispetto a quelle estratte direttamente dalla procedura;

- certificazioni uniche per lavoratori autonomi, nel caso in cui non sia attivo il modulo della Finanziaria JSerfin ma si intenda comunque predisporre un unico file ministeriale e gestire in maniera unitaria la denuncia.

Controlli e Quadrature

Una volta completata l'estrazione dei dati della CU, si rendono necessari una serie di controlli e quadrature di dettaglio (1) e sui totali (2):

1) Cliccando nel campo “Dipendenti” possiamo visualizzare l’elenco dei dipendenti e le rispettive CU elaborate.

I dati elaborati possono essere visualizzati, controllati ed eventualmente modificati nelle singole parti della CU, attraverso il menù posto a sinistra:

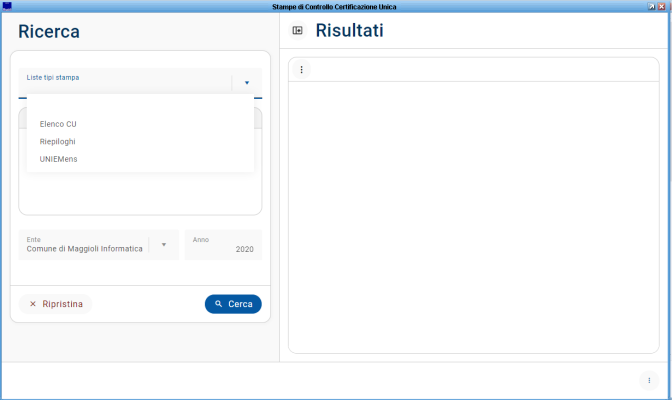

2) Stampe di Controllo: la funzione, raggiungibile da "Extra" > "Elenchi di Controllo", permette di effettuare controlli sulle varie sezioni della CU risultanti dalle estrazioni dal programma.

Le tre sezioni "Elenco CU", "Riepiloghi" e UNIEMens" permettono una quadratura su tutte le celle presenti.

A titolo esemplificativo, le estrazioni "Dati Fiscali" presenti nelle sezioni "Elenco CU" e "Riepiloghi" fanno emergere eventuali differenze che devono essere verificate ed, eventualmente, corrette. Nel caso in cui le due estrazioni non facessero emergere differenze, avremmo la certezza che, per quella sezione, il totale economico quadra.

Casi Particolari

Ricordiamo, di seguito, alcune casistiche particolari meritevoli di controlli approfonditi ai fini delle quadrature e, in generale, della correttezza sostanziale della CU:

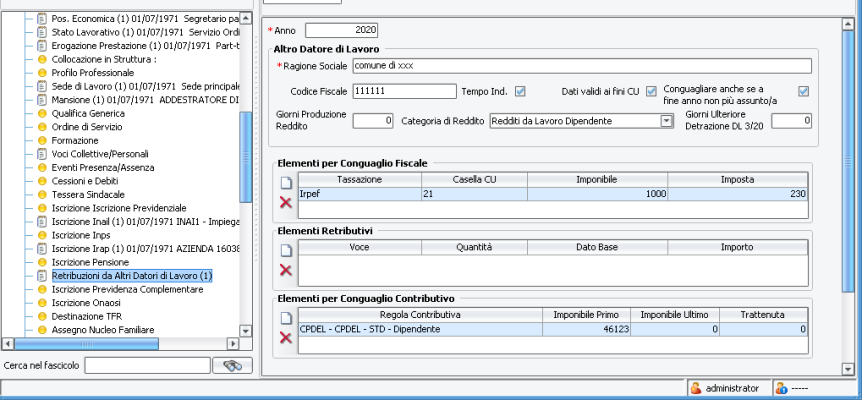

Retribuzioni da Altri Datori di Lavoro, se valorizzato tale Metacurriculum nel Fascicolo Personale del dipendente,

la procedura compila la CU come da immagine sotto riportata.

In tali casistiche, occorre tenere in considerazione anche questi importi per la quadratura economica della Certificazione.

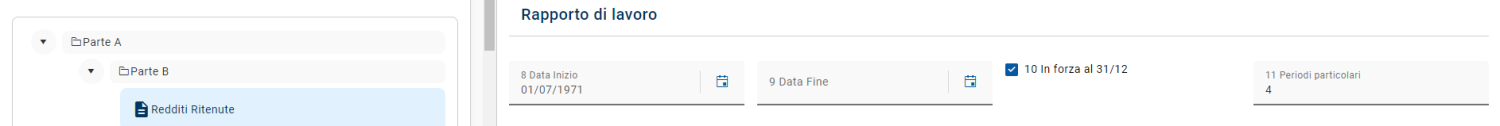

Parte B

Ricordiamo, per completezza, informazioni di carattere generale su alcune delle celle principali che devono essere valorizzate nella Parte B della CU del lavoratore dipendente

- campo 8 data inizio (obbligatoria in presenza dei campi 1 – 2 - 3 valorizzati);

- campo 9 data cessazione (se la data è superiore all'anno non deve essere indicata);

- campo 10 casella barrata se il lavoratore è ancora in forza al 31/12;

- campo 11 (1 se il rapporto di lavoro è stato interrotto e successivamente ripreso nel corso d’anno, 2 se nel periodo sono presenti giorni per i quali non sono previste le detrazioni, 3 se la durata del periodo di lavoro è inferiore ai giorni di detrazione come i compensi erogati a sostegno del reddito, 4 se non c’è coincidenza tra i giorni di detrazione e la durata del rapporto).

Gestione Bonus Irpef Ricordiamo la corretta gestione del bonus Irpef:

- campo 391 sempre obbligatorio in presenza dei campi 1 e 2 (redditi da lavoro dipendente);

- campo 392 importo erogato dal datore di lavoro;

- campo 393 in presenza del valore 2 indicato nel punto 391 l’importo è a 0 per i redditi superiori a 26.600 Euro e per quelli in cui l’imposta lorda è minore della detrazione da lavoro dipendente;

- campo 394 ammontare del bonus recuperato se in sede di conguaglio si è proceduto al recupero del bonus;

- campi da 395 a 398 dati bonus altro datore (se conguagliate somme di altro datore di lavoro). Il punto 399 contiene il codice fiscale dell’altro datore.

Gestione Eredi Nel caso in cui il cedolino del defunto sia stato elaborato nel 2020, nella CU occorre indicare i dati fiscali, previdenziali ed il preavviso. I campi da valorizzare in questi casi sono:

- campo 915: codice fiscale erede;

- campo 916: quota erede.

Per quanto riguarda l'erede, sempre che sia stato elaborato nel 2020, va certificato lo Iure Successionis (13ma, 14ma e accessorio) e lo Iure Proprio art. 2122 (campi dal 801 a al 813) sulla base dei seguenti criteri:

- campo 801 imponibile complessivo (quota intera erogata all’erede);

- campo 804 imposta;

- campo 808 quota spettante all'erede;

- campo 814 – campo 815 data decesso;

- campo 830 imponibile;

- campo 831 titolo = B;

- campo 834 codice fiscale INPS;

- campo 897 aliquota applicata all’imponibile 23%;

- campo 899 imponibile;

- campo 900 imposta;

- campo 905 imposta;

- campo 914 CF del defunto;

- campo 21 con irpef al 23%;

- campo 392 con eventuale importo bonus dl 66/14;

- campo 8 compilato con la nota Z (da verificare nell'Anagrafica Fiscale del Fascicolo Personale nel box “CATEG. PARTIC. C.U./770”).

Per ogni erede, se erogato preavviso, viene indicata la seguente nota:

Cod. AB - Somme corrisp. al percipiente in qualità di erede o di avente diritto ai sensi dell'art.2122 del codice civile. Dati del deceduto:

Cognome , Nome e codice fiscale,

Sesso, data nascita e comune/provincia di Nascita.

Le somme indicate nei p.ti 1, 2, 3, 4 e 5 della Certificazione non devono essere riportate nella dichiarazione dei redditi.

- Se sono presenti dipendenti per i quali è stato trattenuto solo in parte il 730/4 verificare la compilazione del punto 51 "Esito", con i seguenti valori:

- A – Cessazione del rapporto di lavoro

- B – Aspettativa senza retribuzione

- C – Decesso

- D – Retribuzione insufficiente

- E – Rimborso non effettuato in tutto o in parte per incapienza del monte ritenute

- F - Passaggio di dipendenti senza interruzione del rapporto di lavoro

Compensi relativi ad anni precedenti: L'esposizione di tali compensi deve essere prevista nei campi dal 511 al 522:

- campo 511 imponibile complessivo tassazione separata;

- campo 513 imposta complessiva;

Poi, per ogni anno a cui si riferiscono gli arretrati a tassazione separata:

- campo 516 imponibile annuo;

- campo 518 imposta (rimosso nella nuova versione di cu 2021 insieme al campo 517 compenso erogato);

- campo 521 anno di riferimento.

Altri Enti - INPGI

- campo 51 Codice fiscale Ente Previdenziale;

- campo 52 Descrizione Ente (INPGI);

- campo 53 Cod. Azienda: Codice dell’azienda attribuito dall’ente previdenziale;

- campo 54 Categoria di appartenenza dell’iscritto all’ente (M Giornalista lavoro dipendente, N Giornalista lavoro parasubordinato);

- campo 55 Imponibile previdenziale;

- campo 56 Contributi dovuti;

- campo 57 Contributi a carico del lavoratore;

- campo 58 Contributi versati;

- campo 59 Altri contributi Da barrare se si hanno altri contributi;

- campo 60 Importo altri contributi.

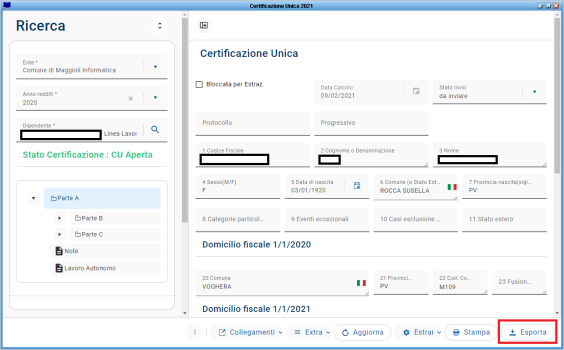

Esportazione dei dati

In questa fase è possibile gestire il Frontespizio della CU e generare il file in formato ministeriale attraverso il bottone "Esporta" evidenziato in figura.

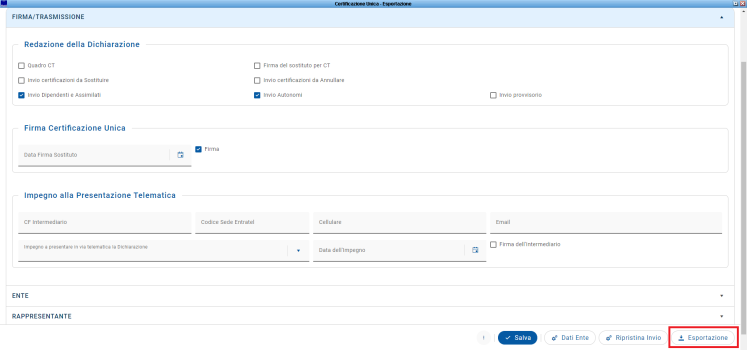

Nella maschera di esportazione devono essere compilati i dati obbligatori relativi all’Ente, ai dati relativi al Rappresentante firmatario e alla Firma/Trasmissione. Una volta salvati i dati, verranno memorizzati anche per le Certificazione degli anni futuri.

Completata la compilazione si può procedere alla creazione del file utilizzando il bottone "Esportazione" posizionato in basso a destra nella maschera.

Come accennato in capo al presente documento, è possibile provvedere alla generazione di un file unico per dipendenti e lavoratori autonomi utilizzando i checkbox "Invio Dipendenti e Assimilati" e "Invio Autonomi" (già selezionati nell'immagine sotto riportata).

Il tasto "Ripristina invio" permette di considerare tutte le CU come da inviare in caso in precedenza si sia già provveduto alla generazione di un file per l'invio definitivo.

Di seguito riportiamo alcune casistiche di invio:

- Invio Certificazioni da Annullare

Nell'ipotesi in cui il sostituto d'imposta intenda, prima della scadenza del termine di presentazione, annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando l'apposita casella del frontespizio.

- Invio Certificazioni da Sostituire

Nell'ipotesi in cui il sostituto d'imposta intenda, prima della scadenza del termine di presentazione, sostituire una certificazione già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando l'apposita posta del frontespizio.

In tali ipotesi, è necessario predisporre una nuova “Comunicazione” contenente esclusivamente le sole certificazioni da annullare o da sostituire. A tal fine, occorre posizionarsi nella Parte A della denuncia del dipendente interessato e valorizzare il box "Stato Invio" con opzione voluta attraverso il menù a tendina.

Inoltre, occorre valorizzare il Protocollo ed il Progressivo che si evincono dalla ricevuta scaricata dal Desktop Telematico.

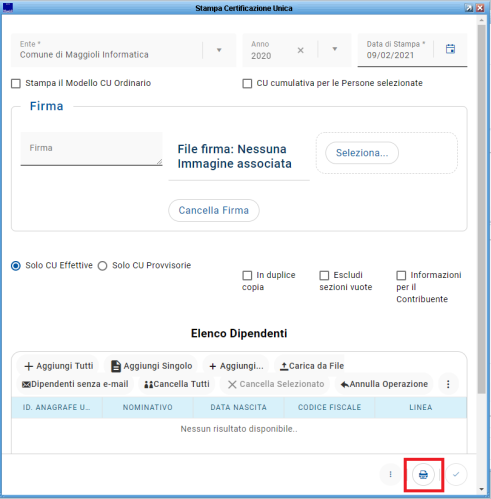

Stampa CU

Dalla funzione della Certificazione Unica 2021 è possibile accedere alla Stampa della CU.

Qui si possono generare i Modelli Ordinari e Semplificati, impostando la data di stampa, la firma e l'eventuale indicazione della duplice copia.

Tali attività sono disponibili, a scelta, per tutti i dipendenti oppure per alcuni.

Settati i parametri di cui sopra, dall'icona "Stampa" posizionata in basso a destra mella maschera, procediamo alla generazione del file .PDF in formato ministeriale.

Invio/Pubblicazione Certificazioni Uniche

Seguendo il percorso Retribuzioni/Adempimenti Annuali/Certificazione Unica/Gestione Certificazioni Uniche Archiviate, si procede alla pubblicazione sul Portale del Dipendente e/o alla spedizione via mail delle Certificazioni Uniche ai dipendenti. ![]() Vai a Gestione Certificazioni Uniche Archiviate

Vai a Gestione Certificazioni Uniche Archiviate