Gestione Dati 2019

| Ente | Gestione Personale | Retribuzioni | Stampe e statistiche | Contratti di lavoro | Metacurriculum | Strutture di base | Utilities | FAQ |

|---|

Retribuzioni -> Adempimenti Annuali -> Certificazione Unica -> Gestione Dati 2019

Informazioni Generali

La funzione consente l’elaborazione della Certificazione Unica, la predisposizione della stampa del modulo da consegnare al dipendente, il file in formato ministeriale per l’invio. La funzione è correlata di stampe di controllo per le verifiche. Nell'eventualità la funzione permette l’integrazione dei dati manualmente.

Di seguito vengono elencati i principali punti di interesse delle Istruzioni della CU 2019 (Redditi 2018).

Riferimenti Normativi

Per il periodo d’imposta 2018, i sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate, entro il 7 marzo, le certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo e ai redditi diversi, da rilasciare al percipiente entro il 1° aprile.

Si precisa che la trasmissione telematica delle certificazioni uniche contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata può avvenire entro il termine di presentazione della dichiarazione dei sostituti d’imposta (modello 770), ossia entro il 31 ottobre 2018.

I modelli e le relative istruzioni sono prelevabili gratuitamente dal sito Internet dell’Agenzia delle Entrate [1] oppure da quello del Ministero dell’Economia e delle Finanze [2].

È data facoltà ai sostituti d’imposta di suddividere il flusso telematico inviando, oltre il frontespizio ed eventualmente il quadro CT, le certificazioni dati lavoro dipendente ed assimilati separatamente dalle certificazioni dati lavoro autonomo, provvigioni e redditi diversi. È possibile effettuare flussi telematici distinti anche nel caso di invio di sole certificazioni dati lavoro dipendente, qualora questo risulti più agevole per il sostituto.

Termini di presentazione:

Il termine ultimo per effettuare l’invio telematico, all’Agenzia delle Entrate, dei dati relativi alle certificazioni uniche è fissato al 7 marzo 2019 (31 ottobre per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata).

Il sostituto d’imposta che nell’anno 2019 ha prestato assistenza fiscale deve trasmettere per via telematica all’Agenzia delle entrate entro il 7 luglio le dichiarazioni Mod. 730/2018 e i corrispondenti prospetti di liquidazione (Mod. 730-3). Con separato provvedimento del Direttore dell’Agenzia delle Entrate sono stabilite le modalità per la consegna, entro lo stesso termine, delle buste contenenti la scheda per la scelta della destinazione dell’otto per mille, del cinque per mille e del 2 per mille dell’IRPEF del (Mod. 730-1).

Il servizio telematico restituisce immediatamente dopo l’invio un messaggio che conferma solo l’avvenuta ricezione del file e soltanto in seguito, fornisce all’utente una ricevuta attestante l’esito dell’elaborazione effettuata sui dati pervenuti, che, in assenza di errori, conferma l’avvenuta presentazione della comunicazione.

Pertanto, soltanto quest’ultima ricevuta costituisce la prova dell’avvenuta presentazione della comunicazione.

Nel caso in cui il sostituto rilasci una certificazione unica diversa da quella inviata all’Agenzia delle Entrate entro il 7 marzo deve comunicare al percipiente, nelle annotazioni (cod. CF) che, se intende avvalersi della dichiarazione precompilata fornita dall’Agenzia delle Entrate, dovrà procedere a modificarne il contenuto sulla base dei dati forniti dall’ultima certificazione unica rilasciata dal sostituto.

Novità Modello Ordinario

Certificazione lavoro dipendente - dati anagrafici

- Nuova casella 23 per fusione comuni nei dati anagrafici del dipendente (domicilio al 01/01/2018).

- Rinominate caselle 23, 24, 25 e 26 in 24, 25, 26 e 27 (Domicilio al 01/01/2019).

Certificazione lavoro dipendente

- Nuovo Codice 55 nella sezione CAF; la presenza del 730-integrativo e 730-rettificativo viene valorizzato con il codice presente sul file e non più con la “casella barrata”.

- Aggiunte caselle 102, 165, 301 e 302 relative alla detassazione da CAF.

- Aggiunta casella 398 (Bonus recuperato) nella sezione del bonus da altri datori di lavoro.

- Nella sezione "Altri dati" tolto contributo di solidarietà e contributo pensionistico (caselle 451,452,453,454), aggiunte caselle 460 e 461 relative alla "pensione orfani" e rinominate caselle 460, 461, 462 e 463 in 462, 463, 464, 465 (giorni marittimi, altri redditi, abitazione principale e periodo pensione).

- Nella sezione "Somme erogate per premi risultato" aggiunte caselle "Di cui benefit" (574, 575, 584, 585) e "Benefit art.51 TUIR" (579, 589, 602); rinominate di conseguenza le caselle intermedie.

- Sezione "Casi particolari operazioni straordinarie" aggiunta casella 613 "Compensi non avente carattere fisso e continuativo".

- Nella sezione rimborso di beni e servizi non soggetti a tassazione è stata aggiunta una sezione per l’indicazione delle somme da altri datori di lavoro (da 707 a 713).

- Nella sezione exINPDAP è stata aggiunta l'indicazione del codice fiscale denuncia e periodi retributivi denuncia (caselle 41 e 42).

- Nella sezione CoCoCo e altri enti sono state rinominate le colonne a seguito dei 2 campi in più sull’exINPDAP.

- Aggiunto spazio per 1 annotazioni (punto 48).

- Aggiunta sezione "Certificazione redditi - Locazioni brevi".

- Nel campo 36 (exINPDAP) occorre attivare i flag nei mesi per i quali è stata presentata la denuncia.

1.2 Novità Modello Semplificato

Certificazione lavoro dipendente - dati anagrafici

- Nuova casella 23 per fusione comuni nei dati anagrafici del dipendente (domicilio al 01/01/2018).

- Rinominate caselle 23, 24, 25 e 26 in 24, 25, 26 e 27 (Domicilio al 01/01/2019).

Certificazione lavoro dipendente

- Nuovo Codice 55 nella sezione CAF; la presenza del 730-integrativo e 730-rettificativo viene valorizzato con il codice presente sul file e non più con la “casella barrata”.

- Nella sezione “Altri dati “ tolto contributo di solidarietà e contributo pensionistico (caselle 451,452,453,454) , aggiunte caselle 460 e 461 relative alla “pensione orfani”.

- Nella sezione "Somme erogate per premi risultato" aggiunte caselle "Di cui benefit" (574, 575, 584, 585) e "Benefit art.51 TUIR" (579, 589, 602); rinominate di conseguenza le caselle intermedie.

- Nella sezione exINPDAP è stata aggiunta l'indicazione del codice fiscale denuncia e periodi retributivi denuncia (caselle 41 e 42).

- Nella sezione CoCoCo e altri enti sono state rinominate le colonne a seguito dei 2 campi in più sull’exINPDAP.

- Aggiunta sezione "Certificazione redditi - Locazioni brevi".

Scheda 8x1000,5x1000 e 2x1000 IRPEF

- Sezione 5x1000: aggiunta firma per "Sostegno enti gestori aree protette".

1.3 Gestione Residenze - Sezione dati anagrafici

Nella presente sezione il sostituto d’imposta deve riportare il codice fiscale ed i dati anagrafici del contribuente, comprensivi del domicilio fiscale al 1° gennaio 2018. Occorre inoltre indicare il domicilio fiscale al 1° gennaio 2019 solo se diverso dal domicilio fiscale al 1° gennaio 2018. In particolare va compilato se la residenza è stata variata trasferendola in un altro comune. Il rigo va compilato anche nella ipotesi in cui il contribuente risiede in un nuovo comune risultante dal distacco di uno o più territori appartenenti ad uno o più comuni che continuano ad esistere. Se la variazione, invece è dovuta alla fusione, anche per incorporazione, di comuni preesistenti, il rigo non va compilato. Se si risiede in uno dei comuni fusi che hanno deliberato aliquote differenziate per ciascuno dei municipi riferiti ai comuni estinti, va compilato anche il "Domicilio fiscale al 1/1/2019".

Si precisa che gli effetti delle variazioni di domicilio fiscale decorrono dal sessantesimo giorno successivo a quello in cui si sono verificate. Se il Comune in cui si ha il domicilio è stato istituito per fusione e se tale Comune ha deliberato aliquote dell’addizionale comunale all’Irpef differenziate per ciascuno dei territori dei Comuni estinti, occorre compilare anche la casella "Fusione comuni" punto 23 indicando l’apposito codice identificativo del territorio riportato nella tabella denominata "Elenco comuni istituiti per fusione e che hanno adottato aliquote dell’addizionale comunale differenziate" presente in Appendice del Modello 730/2019.

Per la compilazione del domicilio fiscale al 1/1/2019 si precisa che se il Comune in cui si risiede è stato istituito per fusione e se tale Comune ha deliberato aliquote dell’addizionale comunale all’Irpef differenziate per ciascuno dei territori dei Comuni estinti, occorre compilare la casella "Fusione comuni" punto 27 indicando l'apposito codice identificativo del territorio riportato nella tabella denominata "Elenco comuni istituiti per fusione e che hanno adottato aliquote dell’addizionale comunale differenziate” presente in Appendice del Modello 730/2018. Nella casella va indicato il "Codice identificativo territorio" riportato nella predetta tabella. Nel caso di compensi erogati ai lavoratori autonomi, la sezione relativa al domicilio fiscale deve essere compilata nella sola ipotesi di indicazione del codice "N" nel punto 1 presente nella sezione relativa ai redditi di lavoro autonomo.

Operazioni preliminari e di parametrizzazione campi

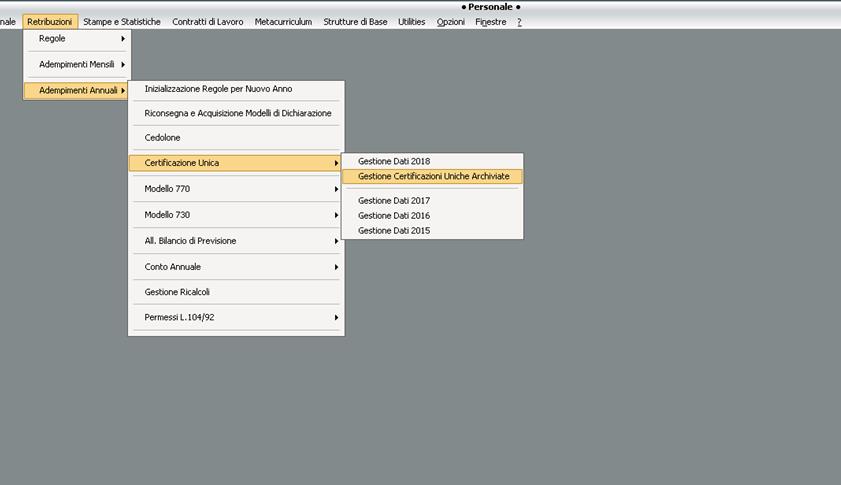

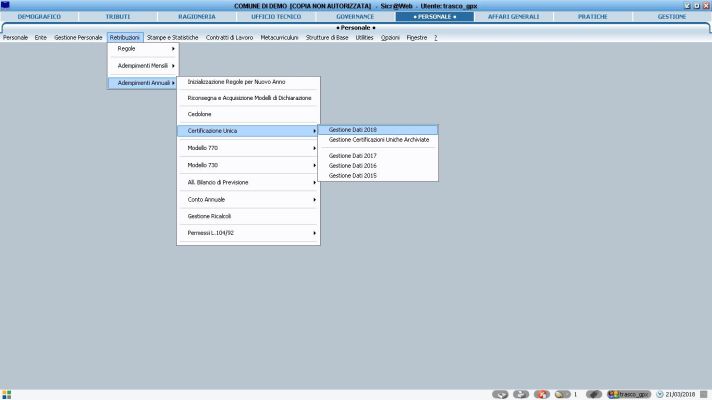

Seguendo il Percorso Retribuzioni/Adempimenti Annuali/Certificazione Unica/Gestione Dati 2019 è possibile accedere alla funzione di gestione della CU.

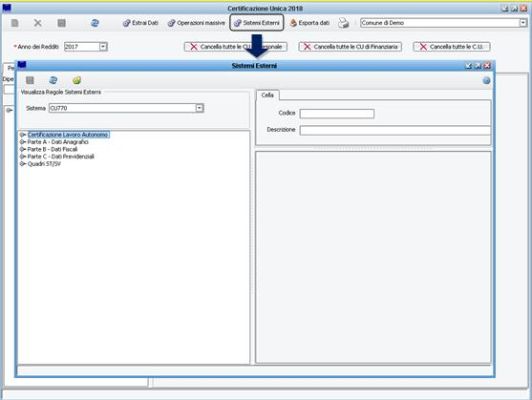

Utilizzando il tasto "Sistemi Esterni" (presente in Retribuzioni / Regole / Regole Sistemi Esterni) è possibile effettuare una serie di verifiche su alcune parametrizzazioni che sono propedeutiche all'estrazione dei dati.![]() Vai a Regole Sistemi Esterni

Vai a Regole Sistemi Esterni

Questa funzione permette di impostare i campi della Certificazione Unica qualora nel corso dell’anno siano state utilizzate nuove voci e codici da indicare nella denuncia (le parametrizzazioni standard sono già impostate).

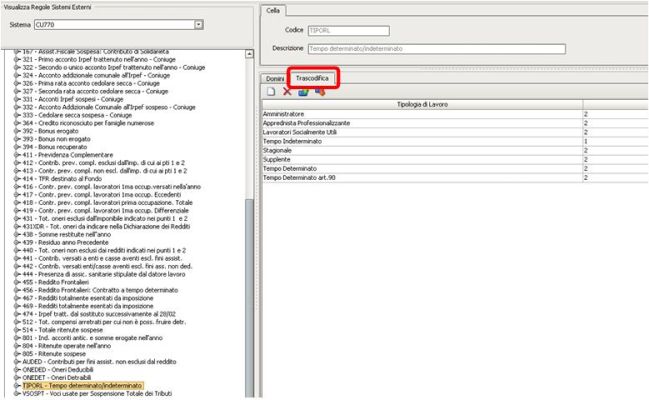

In particolare, nella sezione "Parte B - Dati Fiscali", occorre parametrizzare in TIPORL TUTTE le tipologie di rapporto di lavoro gestite dalla procedura utilizzando alternativamente il codice 1 (tempo indeterminato) o il codice 2 (tempo determinato).

Nel secondo folder denominato "Trascodifica" aggiungere le tipologie di rapporto di lavoro che si intendono impostare.

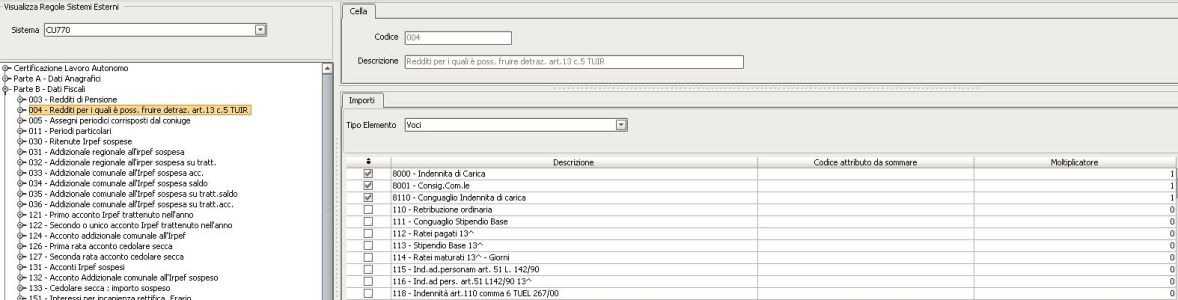

A questo punto, nelle caselle B003 e B004 occorre specificare le tutte le voci che andranno a popolare le caselle dei redditi da Pensione e altri redditi. A tal proposito, si sottolinea che le voci canoniche per la gestione di tali rapporti (8000, 8001, 8110) sono già parametrizzate di default, mentre le eventuali voci create e gestite direttamente dall'utente (con codice tipicamente sopra al milione es: 10008001) DEVONO essere aggiunte in tale tabella affinché vengano prese in carico dalla procedura in fase di estrazione dei dati.

A titolo esemplificativo, vengono di seguito proposti alcuni esempi di parametrizzazione che devono essere oggetto di verifica ed analisi preventiva attraverso la funzione dei "Sistemi Esterni":

- Previdenza Complementare:

- campo 411 verificare la trascodifica del codice 4 per il Fondo Perseo e del codice 1 per la previdenza complementare dei vigili;

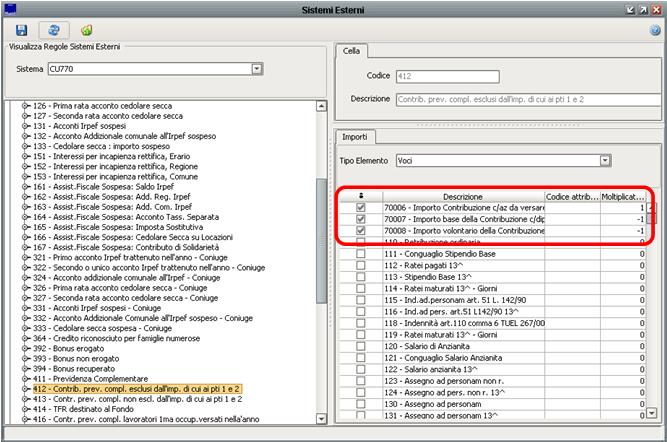

- campo 412 verificare la trascodifica delle voci 70006, 70007 e 70008 (nella colonna Moltiplicatore, occorre settare -1 per le voci 70007 e 70008 e 1 per la voce 70006 come da immagine sotto riportata);

- campo 414 verificare la trascodifica della voce 70200.

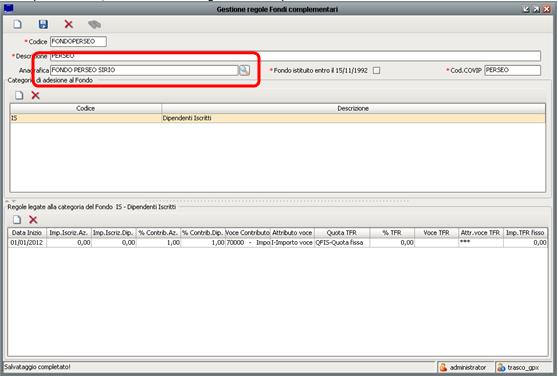

N.B. Si consiglia di verificare l'aggancio dell'Anagrafica Unica del Fondo Perseo dal percorso Retribuzioni/Regole/Gestione Regole Fondi Complementari, come da immagine sotto riportata.

- Oneri Deducibili:

- campo 431: verificare la trascodifica delle voci di riscatto e ricongiunzione e di tutte le voci che rappresentano oneri deducibili (es: voci 10001, 10005 ed eventuali voci sopra al milione create e gestite direttamente dall'utente);

- campo 432 verificare la trascodifica del codice 1 per tutte le voci di cui al campo 431.

N.B. Se l’importo dei campi 433-435-437 è maggiore di 0, va indicata la nota: Cod. AR – Tali importi di oneri deducibili (p.ti 433-435-437) non vanno riportati nella dichiarazione dei redditi.

Terminate le parametrizzazioni dai Sistemi Esterni, consigliamo di effettuare una serie di ulteriori verifiche prima di procedere all'elaborazione della CU:

- Da Ente/Posizioni per Istituto/INAIL verificare che la PAT sia inserita senza l'utilizzo di caratteri come / oppure - (es.1234567890 e non 12345678/90); tali caratteri genererebbero un errore in fase di controllo ministeriale del file generato dalla procedura.

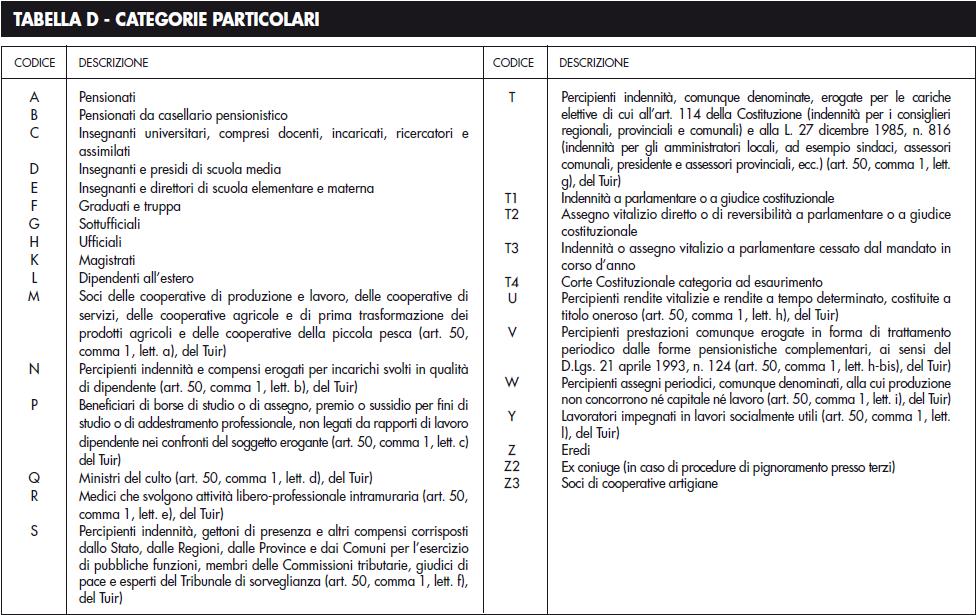

- Verificare che nell'Anagrafica fiscale del fascicolo personale del dipendente, nel box "Categ. Partic. C.U./770", sia utilizzato uno dei codici previsti dall'Agenzia delle Entrate per individuare alcune tipologie di rapporto di lavoro.

Estrazione dei dati

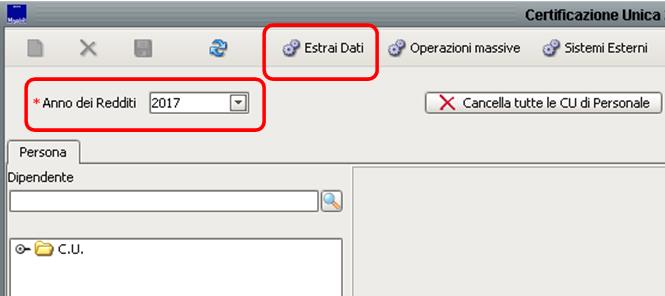

Completate le attività di parametrizzazione, accedendo alla funzione "Certificazione Unica" è possibile estrarre i dati per la compilazione delle celle a partire da valori predefiniti sui cedolini e sul fascicolo personale. A tal fine, selezionare l'anno di riferimento prima di accedere ad "Estrai Dati".

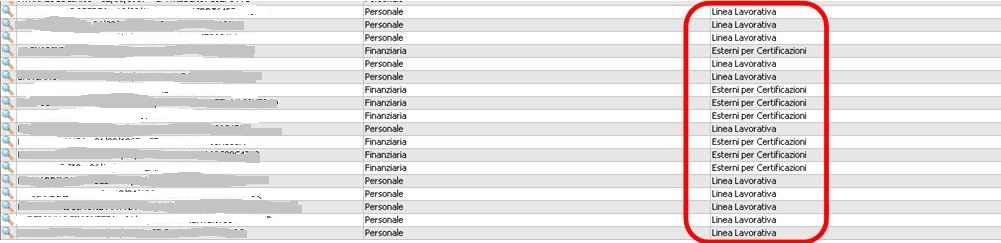

Tali funzionalità permette di elaborare la Certificazione Unica per i redditi da lavoro dipendente ed assimilati (dati estratti da JPers) e per i lavoratori autonomi (dati estratti da JSerfin, solo nel caso in cui il Modulo della Finanziaria sia attivato presso l'Ente): la gestione unificata delle CU delle due aree permette la predisposizione di un unico file ministeriale da inviare all'Agenzia delle Entrate.

In tal caso, le certificazioni di questi soggetti verranno aggiunti all'archivio dei lavoratori dipendenti, ma saranno in ogni caso distinguibili rispetto ai dati provenienti da JPers; infatti, nella ricerca dei singoli soggetti si può notare se questi provengono dalla "Linea Lavorativa" di JPers oppure se sono Certificazioni da Lavoro autonomo provenienti da JSerfin.

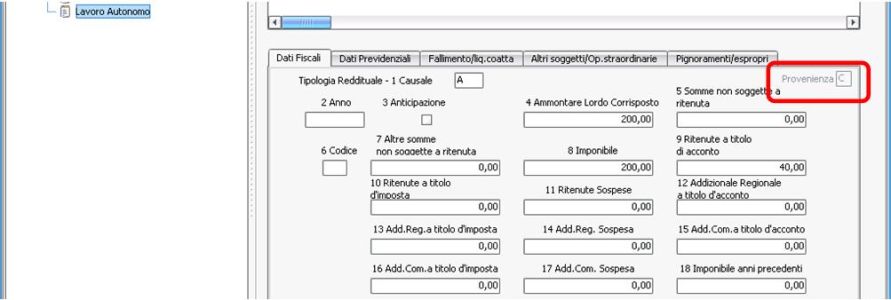

Il suddetto dettaglio è disponibile anche nella pagina del singolo soggetto, dove nella sezione "Lavoro Autonomo" il box "Provenienza" specifica se il soggetto è stato gestito ed estratto da JPers (P) oppure da JSerfin (C) come da esempio sotto riportato.

Al fine di garantire un certo livello di autonomia gestionale, è sempre possibile mantenere separate le due elaborazioni, estraendo i dati solo da JPers.

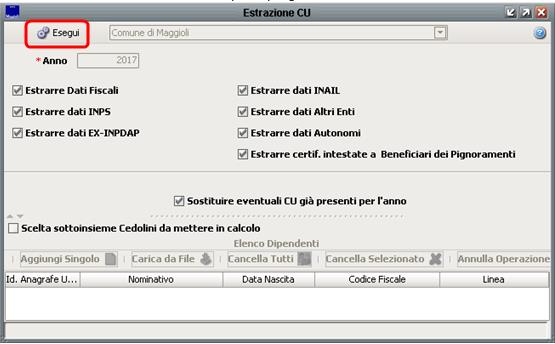

Cliccando il bottone “Estrai dati” si apre il progetto di estrazione delle CU.

Di default vengono già selezionate tutte le sezioni inerenti la CU, ma è possibile parcellizzare l’estrazione dei dati dai cedolini elaborati.

L’opzione “Scelta sottoinsieme Cedolini da mettere in calcolo” va utilizzata solamente per effettuare estrazioni su singoli dipendenti.

Una volta completato il progetto si deve cliccare su “Esegui”.

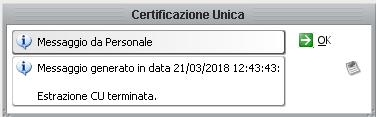

Finito il calcolo la funzione ci riporta automaticamente alla maschera iniziale.

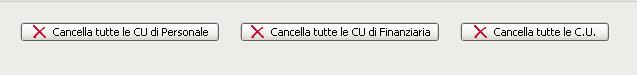

E' inoltre possibile cancellare la Certificazione Unica elaborata, utilizzando uno dei bottoni presenti nella funzione.

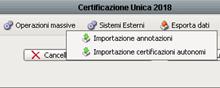

In ultima analisi, attraverso il tasto "Operazioni massive" possiamo importare da file esterni:

- eventuali annotazioni ulteriori rispetto a quelle estratte direttamente dalla procedura;

- certificazioni uniche per lavoratori autonomi, nel caso in cui non sia attivo il modulo della Finanziaria JSerfin ma si intenda comunque predisporre un unico file ministeriale e gestire in maniera unitaria la denuncia.

Controlli e Quadrature

Una volta completata l'estrazione dei dati della CU, si rendono necessari una serie di controlli e quadrature di dettaglio (1) e sui totali (2):

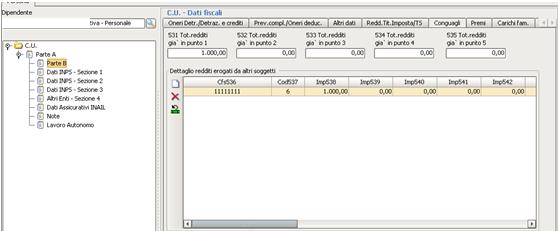

1) Cliccando nel campo “Dipendenti” possiamo visualizzare l’elenco dei dipendenti e le rispettive CU elaborate.

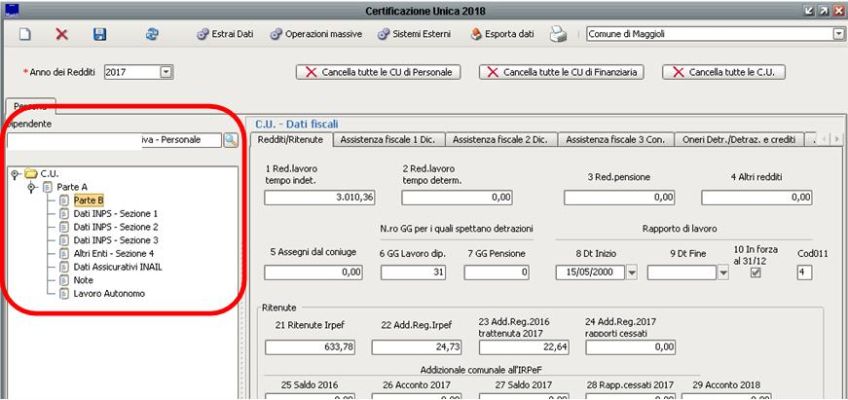

I dati elaborati possono essere visualizzati, controllati ed eventualmente modificati nelle singole parti della CU, attraverso il menù posto a sinistra:

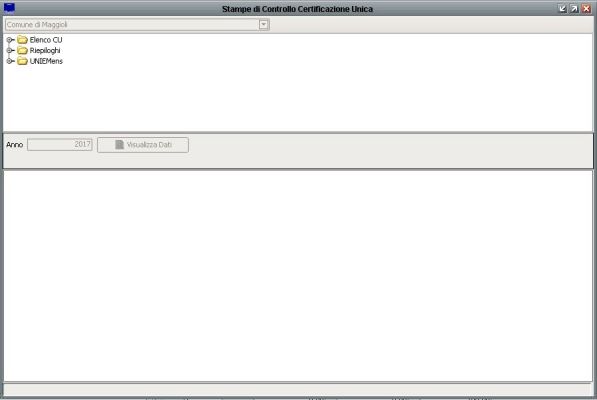

2) Stampe di Controllo: la funzione permette di effettuare controlli sulle varie sezioni della CU risultanti dalle estrazioni dal programma.

Le tre sezioni "Elenco CU", "Riepiloghi" e UNIEMens" permettono una quadratura su tutte le celle presenti.

A titolo esemplificativo, le estrazioni "Dati Fiscali" presenti nelle sezioni "Elenco CU" e "Riepiloghi" fanno emergere eventuali differenze che devono essere verificate ed, eventualmente, corrette. Nel caso in cui le due estrazioni non facessero emergere differenze, avremmo la certezza che, per quella sezione, il totale economico quadra.

Casi Particolari

Ricordiamo, di seguito, alcune casistiche particolari meritevoli di controlli approfonditi ai fini delle quadrature e, in generale, della correttezza sostanziale della CU:

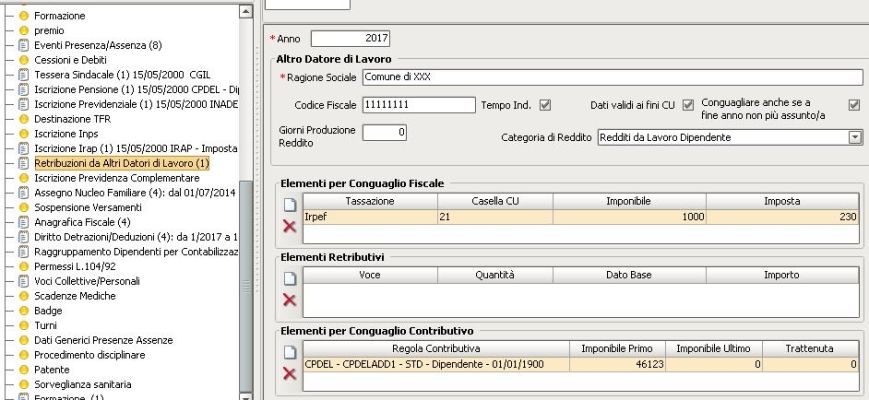

Retribuzioni da Altri Datori di Lavoro, se valorizzato tale Metacurriculum nel Fascicolo Personale del dipendente,

la procedura compila la CU come da immagine sotto riportata.

In tali casistiche, occorre tenere in considerazione anche questi importi per la quadratura economica della Certificazione.

Parte B

Ricordiamo, per completezza, informazioni di carattere generale su alcune delle celle principali che devono essere valorizzate nella Parte B della CU del lavoratore dipendente

- campo 8 data inizio (obbligatoria in presenza dei campi 1 – 2 - 3 valorizzati);

- campo 9 data cessazione (se la data è superiore all'anno non deve essere indicata);

- campo 10 casella barrata se il lavoratore è ancora in forza al 31/12;

- campo 11 (1 se il rapporto di lavoro è stato interrotto e successivamente ripreso nel corso d’anno, 2 se nel periodo sono presenti giorni per i quali non sono previste le detrazioni, 3 se la durata del periodo di lavoro è inferiore ai giorni di detrazione come i compensi erogati a sostegno del reddito, 4 se non c’è coincidenza tra i giorni di detrazione e la durata del rapporto).

Gestione Bonus Irpef Ricordiamo la corretta gestione del bonus Irpef:

- campo 391 sempre obbligatorio in presenza dei campi 1 e 2 (redditi da lavoro dipendente);

- campo 392 importo erogato dal datore di lavoro;

- campo 393 in presenza del valore 2 indicato nel punto 391 l’importo è a 0 per i redditi superiori a 26.600 Euro e per quelli in cui l’imposta lorda è minore della detrazione da lavoro dipendente;

- campo 394 ammontare del bonus recuperato se in sede di conguaglio si è proceduto al recupero del bonus;

- campi da 395 a 398 dati bonus altro datore (se conguagliate somme di altro datore di lavoro). Il punto 399 contiene il codice fiscale dell’altro datore.

Gestione Eredi Nel caso in cui il cedolino del defunto sia stato elaborato nel 2017, nella CU occorre indicare i dati fiscali, previdenziali ed il preavviso. I campi da valorizzare in questi casi sono:

- campo 915: codice fiscale erede;

- campo 916: quota erede.

Per quanto riguarda l'erede, sempre che sia stato elaborato nel 2017, va certificato lo Iure Successionis (13ma, 14ma e accessorio) e lo Iure Proprio art. 2122 (campi dal 801 a al 813) sulla base dei seguenti criteri:

- campo 801 imponibile complessivo (quota intera erogata all’erede);

- campo 804 imposta;

- campo 808 quota spettante all'erede;

- campo 814 – campo 815 data decesso;

- campo 830 imponibile;

- campo 831 titolo = B;

- campo 834 codice fiscale INPS;

- campo 897 aliquota applicata all’imponibile 23%;

- campo 899 imponibile;

- campo 900 imposta;

- campo 905 imposta;

- campo 914 CF del defunto;

- campo 21 con irpef al 23%;

- campo 392 con eventuale importo bonus dl 66/14;

- campo 8 compilato con la nota Z (da verificare nell'Anagrafica Fiscale del Fascicolo Personale nel box “CATEG. PARTIC. C.U./770”).

Per ogni erede, se erogato preavviso, viene indicata la seguente nota:

Cod. AB - Somme corrisp. al percipiente in qualità di erede o di avente diritto ai sensi dell'art.2122 del codice civile. Dati del deceduto:

Cognome , Nome e codice fiscale,

Sesso, data nascita e comune/provincia di Nascita.

Le somme indicate nei p.ti 1, 2, 3, 4 e 5 della Certificazione non devono essere riportate nella dichiarazione dei redditi.

- Se sono presenti dipendenti per i quali è stato trattenuto solo in parte il 730/4 verificare la compilazione del punto 51 "Esito", con i seguenti valori:

- A – Cessazione del rapporto di lavoro

- B – Aspettativa senza retribuzione

- C – Decesso

- D – Retribuzione insufficiente

- E – Rimborso non effettuato in tutto o in parte per incapienza del monte ritenute

- F - Passaggio di dipendenti senza interruzione del rapporto di lavoro

Compensi relativi ad anni precedenti: L'esposizione di tali compensi deve essere prevista nei campi dal 511 al 522:

- campo 511 imponibile complessivo tassazione separata;

- campo 513 imposta complessiva;

Poi, per ogni anno a cui si riferiscono gli arretrati a tassazione separata:

- campo 516 imponibile annuo;

- campo 518 imposta;

- campo 521 anno di riferimento.

Altri Enti - INPGI

- campo 51 Codice fiscale Ente Previdenziale;

- campo 52 Descrizione Ente (INPGI);

- campo 53 Cod. Azienda: Codice dell’azienda attribuito dall’ente previdenziale;

- campo 54 Categoria di appartenenza dell’iscritto all’ente (M Giornalista lavoro dipendente, N Giornalista lavoro parasubordinato);

- campo 55 Imponibile previdenziale;

- campo 56 Contributi dovuti;

- campo 57 Contributi a carico del lavoratore;

- campo 58 Contributi versati;

- campo 59 Altri contributi Da barrare se si hanno altri contributi;

- campo 60 Importo altri contributi.

Esportazione dei dati

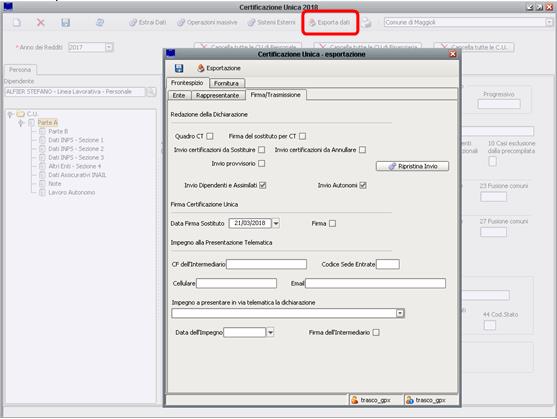

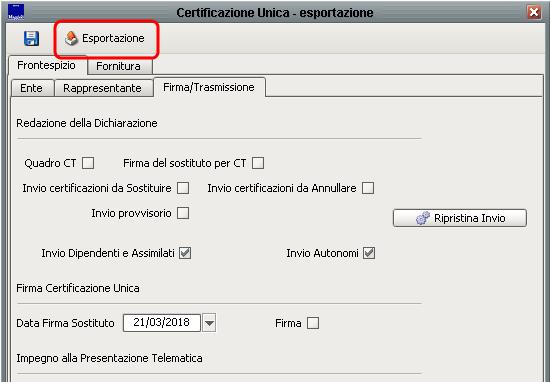

In questa fase è possibile gestire il Frontespizio della CU e generare il file in formato ministeriale attraverso il bottone "Esporta Dati" evidenziato in figura.

Nella sezione Frontespizio devono essere compilati i dati obbligatori relativi all’Ente, ai dati relativi al Rappresentante firmatario e alla Firma/Trasmissione. Una volta salvati i dati, verranno memorizzati anche per le Certificazione degli anni futuri.

Completata la compilazione del Frontespizio, si può procedere alla creazione del file utilizzando il bottone "Esportazione" posizionato nella sezione superiore della maschera.

Come accennato in capo al presente documento, è possibile provvedere alla generazione di un file unico per dipendenti e lavoratori autonomi utilizzando i tasti "Invio Dipendenti e Assimilati" e "Invio Autonomi" come da immagine sotto riportata.

Il tasto "Ripristina invio" permette di considerare tutte le CU come da inviare in caso in precedenza si sia già provveduto alla generazione di un file per l'invio definitivo.

Di seguito riportiamo alcune casistiche di invio:

- Invio Certificazioni da Annullare

Nell'ipotesi in cui il sostituto d'imposta intenda, prima della scadenza del termine di presentazione, annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando l'apposita casella del frontespizio.

- Invio Certificazioni da Sostituire

Nell'ipotesi in cui il sostituto d'imposta intenda, prima della scadenza del termine di presentazione, sostituire una certificazione già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando l'apposita posta del frontespizio.

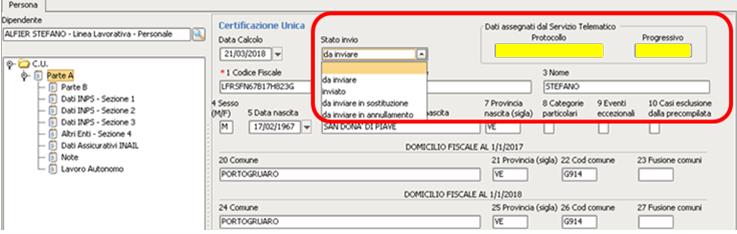

In tali ipotesi, è necessario predisporre una nuova “Comunicazione” contenente esclusivamente le sole certificazioni da annullare o da sostituire. A tal fine, occorre posizionarsi nella Parte A della denuncia del dipendente interessato e valorizzare il box "Stato Invio" con opzione voluta attraverso il menù a tendina.

Inoltre, occorre valorizzare il box "Dati assegnati dal Servizio Telematico" con il Protocollo ed il Progressivo che si evincono dalla ricevuta scaricata dal Desktop Telematico.

Stampa CU

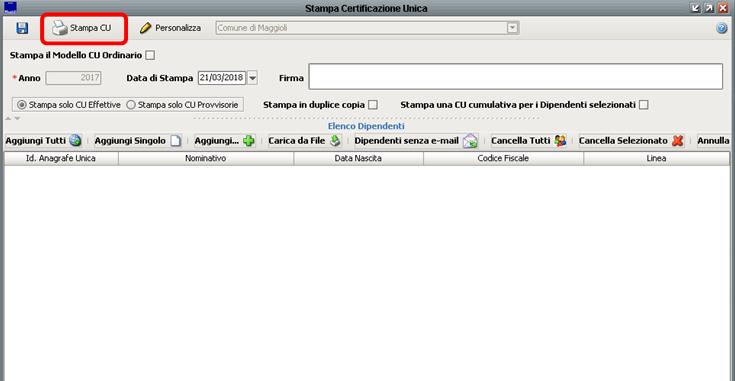

Dalla funzione della Certificazione Unica 2019 è possibile accedere alla Stampa della CU.

Qui si possono generare i Modelli Ordinari e Semplificati, impostando la data di stampa, la firma e l'eventuale indicazione della duplice copia.

Tali attività sono disponibili, a scelta, per tutti i dipendenti oppure per alcuni.

Settati i parametri di cui sopra, dall'icona "Stampa CU" posizionata nella sezione superiore della maschera, procediamo alla generazione del file .PDF in formato ministeriale.

Invio/Pubblicazione Certificazioni Uniche

Seguendo il percorso Retribuzioni/Adempimenti Annuali/Certificazione Unica/Gestione Certificazioni Uniche Archiviate, si procede alla pubblicazione sul Portale del Dipendente e/o alla spedizione via mail delle Certificazioni Uniche ai dipendenti. ![]() Vai a Gestione Certificazioni Uniche Archiviate

Vai a Gestione Certificazioni Uniche Archiviate