Differenze tra le versioni di "Codici di bilancio"

imported>Fdemarco |

imported>Fdemarco |

||

| Riga 6: | Riga 6: | ||

==Creazione codici di bilancio== | ==Creazione codici di bilancio== | ||

Alla base dell'informazione, più o meno integrata, dello spacchettamento dei sospesi presenti in Ragioneria, c'è la creazione e | Alla base dell'informazione, più o meno integrata, dello spacchettamento dei sospesi presenti in Ragioneria, c'è la creazione e l'assegnazione ai documenti dei codici di bilancio. Nei paragrafi seguenti verrà illustrato come configurare adeguatamente i principali codici di bilancio per i diversi Tributi in gestione.<br> | ||

In buona parte dei codici di bilancio risulta necessario associare un '''Tipo voce finanziario''', che contiene l'informazione dell'accertamento contabile a cui associare, in sede di rendicontazione, la voce specifica dell'emesso o dell'incasso tributario. Si consiglia pertanto di compilare, come primo step per l'attivazione dell'integrazione tra J-Trib e J-Serfin, il file relativo al catalogo attesi che è possibile scaricare [https://wiki.maggioli.it/images/1/1e/Catalogo_attesi_-_Tipi_voce_J-Serfin.csv qui]. Per compilarlo andranno creati appositi tipi voce finanziari, con precisa indicazione dell'accertamento contabile in cui potrà essere riscosso il dovuto nella sezione relativa all'assegnazione finanziaria: tali tipo voce permetteranno, attraverso l'utilizzo dei codici di bilancio, di andare a popolare le così dette "tabelle di frontiera" tra J-Trib e J-Serfin, al fine di garantire una corretta rendicontazione degli incassi ed una adeguata creazione delle reversali.<br> | In buona parte dei codici di bilancio risulta necessario associare un '''Tipo voce finanziario''', che contiene l'informazione dell'accertamento contabile a cui associare, in sede di rendicontazione, la voce specifica dell'emesso o dell'incasso tributario. Si consiglia pertanto di compilare, come primo step per l'attivazione dell'integrazione tra J-Trib e J-Serfin, il file relativo al catalogo attesi che è possibile scaricare [https://wiki.maggioli.it/images/1/1e/Catalogo_attesi_-_Tipi_voce_J-Serfin.csv qui]. Per compilarlo andranno creati appositi tipi voce finanziari, con precisa indicazione dell'accertamento contabile in cui potrà essere riscosso il dovuto nella sezione relativa all'assegnazione finanziaria: tali tipo voce permetteranno, attraverso l'utilizzo dei codici di bilancio, di andare a popolare le così dette "tabelle di frontiera" tra J-Trib e J-Serfin, al fine di garantire una corretta rendicontazione degli incassi ed una adeguata creazione delle reversali.<br> | ||

| Riga 18: | Riga 18: | ||

Il codice di bilancio dell'ordinario IMU avrà come '''Tipo codice bilancio''' il valore ''Imposta IMU e IFEL'' e come '''Anno proposto''' il valore ''Anno imposta'' (le somme IMU riscosse in ordinario vengono infatti incassate per anno di imposta). Si dovrà popolare l'apposito '''Tipo voce finanziario''' ed il relativo '''Codice bilancio IFEL''', quota che verrà automaticamente stornata in fase di assegnazione codici e consolidamento di un singolo lotto.<br> | Il codice di bilancio dell'ordinario IMU avrà come '''Tipo codice bilancio''' il valore ''Imposta IMU e IFEL'' e come '''Anno proposto''' il valore ''Anno imposta'' (le somme IMU riscosse in ordinario vengono infatti incassate per anno di imposta). Si dovrà popolare l'apposito '''Tipo voce finanziario''' ed il relativo '''Codice bilancio IFEL''', quota che verrà automaticamente stornata in fase di assegnazione codici e consolidamento di un singolo lotto.<br> | ||

Il codice di bilancio relativo all'IFEL avrà sempre l'anno | Il codice di bilancio relativo all'IFEL avrà sempre l'anno proposto come '''Anno imposta''', non avrà alcun '''Tipo voce finanziario''' (perché non viene incassato dalla Ragioneria dell'Ente) e avrà una '''Ripartizione codici''' di tipo proporzionale o relativa all'anno maggiore (nell'apposito infobox si potranno leggere ulteriori informazioni al riguardo). Per il codice dell'IFEL sarà fondamentale accendere il check '''Trattenuto Stato tramite F24''' (proprio perché la quota IFEL non viene mai riversata all'Ente).<br> | ||

Per l'imposta IMU derivante da accertamento sarà necessario strutturare un nuovo codice di bilancio poiché tale fase della riscossione è solitamente associata ad un accertamento contabile formalmente distinto da quello della riscossione ordinaria: anche in tal caso bisognerà tenere in considerazione la quota IFEL in fase di configurazione del codice e bisognerà indicare il '''Tipo voce finanziario''' opportuno.<br> | Per l'imposta IMU derivante da accertamento sarà necessario strutturare un nuovo codice di bilancio poiché tale fase della riscossione è solitamente associata ad un accertamento contabile formalmente distinto da quello della riscossione ordinaria: anche in tal caso bisognerà tenere in considerazione la quota IFEL in fase di configurazione del codice e bisognerà indicare il '''Tipo voce finanziario''' opportuno.<br> | ||

In sede di assegnazione dei codici di bilancio si dovranno utilizzare i soli codici di tipologia ''Imposta IMU e IFEL'' | In sede di assegnazione dei codici di bilancio si dovranno utilizzare i soli codici di tipologia ''Imposta IMU e IFEL'': sarà la procedura a stornare automaticamente, secondo appositi algoritmi inversi, la quota IFEL non incassata dall'Ente.<br><br> | ||

[[File:codice_bilancio_imu_ordinaria.png|IMU ordinaria]]<br> | [[File:codice_bilancio_imu_ordinaria.png|IMU ordinaria]]<br> | ||

| Riga 34: | Riga 34: | ||

Per l'imposta TARI derivante da accertamento sarà necessario strutturare nuovi codici di bilancio poiché tale fase della riscossione è solitamente associata ad accertamenti contabili formalmente distinti da quelli della riscossione ordinaria: anche in tal caso bisognerà tenere in considerazione la quota TEFA in fase di configurazione del codice e bisognerà indicare il '''Tipo voce finanziario''' opportuno. Per gli accertamenti di omessa/infedele denuncia bisognerà altresì andare a popolare il campo '''Anno proposto''' non più come relativo all'anno di imposta, bensì come relativo all'anno di notifica/emissione (l'emissione interviene in assenza di notifica): questo perché l'imposta incassata con questa fattispecie di accertamenti viene normalmente rendicontata nell'anno di notifica dell'avviso.<br> | Per l'imposta TARI derivante da accertamento sarà necessario strutturare nuovi codici di bilancio poiché tale fase della riscossione è solitamente associata ad accertamenti contabili formalmente distinti da quelli della riscossione ordinaria: anche in tal caso bisognerà tenere in considerazione la quota TEFA in fase di configurazione del codice e bisognerà indicare il '''Tipo voce finanziario''' opportuno. Per gli accertamenti di omessa/infedele denuncia bisognerà altresì andare a popolare il campo '''Anno proposto''' non più come relativo all'anno di imposta, bensì come relativo all'anno di notifica/emissione (l'emissione interviene in assenza di notifica): questo perché l'imposta incassata con questa fattispecie di accertamenti viene normalmente rendicontata nell'anno di notifica dell'avviso.<br> | ||

In sede di assegnazione dei codici di bilancio si dovranno utilizzare i soli codici di tipologia ''Imposta TARI e TEFA'' ( | In sede di assegnazione dei codici di bilancio si dovranno utilizzare i soli codici di tipologia ''Imposta TARI e TEFA pre-2021'' (per gli anni antecedenti al 2021) o il codice di tipologia ''Generico'' (per le annualità dal 2021 in avanti): sarà la procedura a stornare automaticamente, secondo appositi algoritmi inversi, la quota TEFA non incassata dall'Ente e ad aggiungere agli accrediti l'aggio incassato dal Comune sulle somme riscosse dell'addizionale provinciale.<br><br> | ||

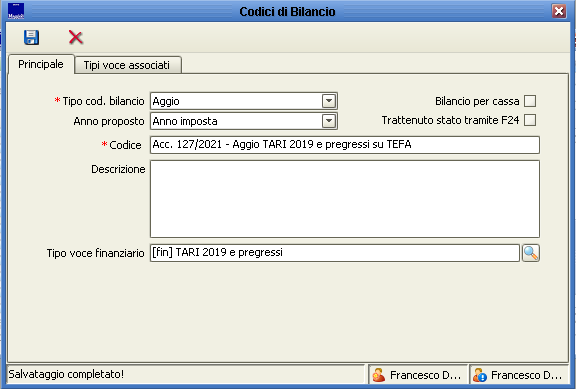

======TARI 2019 e annualità pregresse====== | ======TARI 2019 e annualità pregresse====== | ||

Versione delle 17:40, 25 ago 2021

| IMU | TARI | TASI | OSAP | ICP | DPA | ANM | SDI | SCI | IDS | ISCOP | PAG |

|---|

Al fine di rendicontare gli incassi tramite le diverse fonti è disponibile, in J-Trib, la nuova funzione di creazione dei lotti di bilancio e relativa assegnazione di codici di bilancio specifici, che potranno seguitamente andare a comunicare direttamente la configurazione degli incassi spacchettati nei diversi accertamenti contabili, al fine di regolarizzare correttamente i sospesi in Ragioneria. Per i pagamenti con PagoPA, nel caso in cui si abbia il modulo J-Serfin attivo, si potrà utilizzare direttamente la funzione di ripartizione da PagoPA tipica di J-Serfin (che, in quel caso, va ad attingere l'informazione del dettaglio dei sospesi dai codici di bilancio preassegnati in J-Trib per gli specifici lotti di documenti); per i pagamenti con F24 è invece possibile estrarre, in formato Excel, una tabella di rendicontazione, suddivisa nei diversi accertamenti contabili, che permetta di comprendere la natura di quanto incassato dall'Ente, partendo dagli accrediti G5 presenti nelle forniture F24.

Se si vuole consultare la guida relativa ai vecchi codici di bilancio ci si può recare qui.

Creazione codici di bilancio

Alla base dell'informazione, più o meno integrata, dello spacchettamento dei sospesi presenti in Ragioneria, c'è la creazione e l'assegnazione ai documenti dei codici di bilancio. Nei paragrafi seguenti verrà illustrato come configurare adeguatamente i principali codici di bilancio per i diversi Tributi in gestione.

In buona parte dei codici di bilancio risulta necessario associare un Tipo voce finanziario, che contiene l'informazione dell'accertamento contabile a cui associare, in sede di rendicontazione, la voce specifica dell'emesso o dell'incasso tributario. Si consiglia pertanto di compilare, come primo step per l'attivazione dell'integrazione tra J-Trib e J-Serfin, il file relativo al catalogo attesi che è possibile scaricare qui. Per compilarlo andranno creati appositi tipi voce finanziari, con precisa indicazione dell'accertamento contabile in cui potrà essere riscosso il dovuto nella sezione relativa all'assegnazione finanziaria: tali tipo voce permetteranno, attraverso l'utilizzo dei codici di bilancio, di andare a popolare le così dette "tabelle di frontiera" tra J-Trib e J-Serfin, al fine di garantire una corretta rendicontazione degli incassi ed una adeguata creazione delle reversali.

Ogni anno andranno rivisti tali tipi voce finanziari e andranno riconfigurati, con il supporto dell'Ufficio Ragioneria, i tipi voce finanziaria sulla base dei nuovi accertamenti di bilancio che verranno creati.

Codici di bilancio IMU

A livello di codici di bilancio IMU sarà necessario, in particolar modo per le quote relative all'imposta, tenere in considerazione la quota IFEL, che viene normalmente stornata automaticamente dallo stato in fase di riversamento delle somme all'Ente.

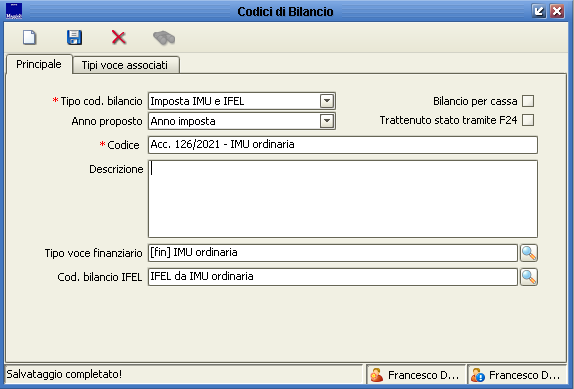

Il codice di bilancio dell'ordinario IMU avrà come Tipo codice bilancio il valore Imposta IMU e IFEL e come Anno proposto il valore Anno imposta (le somme IMU riscosse in ordinario vengono infatti incassate per anno di imposta). Si dovrà popolare l'apposito Tipo voce finanziario ed il relativo Codice bilancio IFEL, quota che verrà automaticamente stornata in fase di assegnazione codici e consolidamento di un singolo lotto.

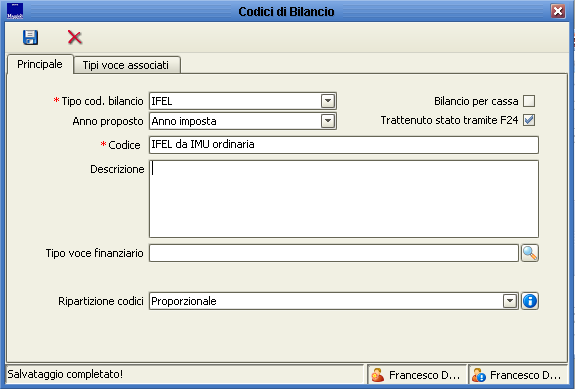

Il codice di bilancio relativo all'IFEL avrà sempre l'anno proposto come Anno imposta, non avrà alcun Tipo voce finanziario (perché non viene incassato dalla Ragioneria dell'Ente) e avrà una Ripartizione codici di tipo proporzionale o relativa all'anno maggiore (nell'apposito infobox si potranno leggere ulteriori informazioni al riguardo). Per il codice dell'IFEL sarà fondamentale accendere il check Trattenuto Stato tramite F24 (proprio perché la quota IFEL non viene mai riversata all'Ente).

Per l'imposta IMU derivante da accertamento sarà necessario strutturare un nuovo codice di bilancio poiché tale fase della riscossione è solitamente associata ad un accertamento contabile formalmente distinto da quello della riscossione ordinaria: anche in tal caso bisognerà tenere in considerazione la quota IFEL in fase di configurazione del codice e bisognerà indicare il Tipo voce finanziario opportuno.

In sede di assegnazione dei codici di bilancio si dovranno utilizzare i soli codici di tipologia Imposta IMU e IFEL: sarà la procedura a stornare automaticamente, secondo appositi algoritmi inversi, la quota IFEL non incassata dall'Ente.

Codici di bilancio TARI

A livello di codici di bilancio TARI sarà necessario, in particolar modo per le quote relative all'imposta, tenere in considerazione la quota TEFA (addizionale provinciale), che ha subito una diversa evoluzione a livello di riversamento all'Ente tra gli anni compresa tra il 2019 ed il 2021.

Per l'imposta TARI derivante da accertamento sarà necessario strutturare nuovi codici di bilancio poiché tale fase della riscossione è solitamente associata ad accertamenti contabili formalmente distinti da quelli della riscossione ordinaria: anche in tal caso bisognerà tenere in considerazione la quota TEFA in fase di configurazione del codice e bisognerà indicare il Tipo voce finanziario opportuno. Per gli accertamenti di omessa/infedele denuncia bisognerà altresì andare a popolare il campo Anno proposto non più come relativo all'anno di imposta, bensì come relativo all'anno di notifica/emissione (l'emissione interviene in assenza di notifica): questo perché l'imposta incassata con questa fattispecie di accertamenti viene normalmente rendicontata nell'anno di notifica dell'avviso.

In sede di assegnazione dei codici di bilancio si dovranno utilizzare i soli codici di tipologia Imposta TARI e TEFA pre-2021 (per gli anni antecedenti al 2021) o il codice di tipologia Generico (per le annualità dal 2021 in avanti): sarà la procedura a stornare automaticamente, secondo appositi algoritmi inversi, la quota TEFA non incassata dall'Ente e ad aggiungere agli accrediti l'aggio incassato dal Comune sulle somme riscosse dell'addizionale provinciale.

TARI 2019 e annualità pregresse

Per l'anno di imposta 2019 l'addizionale provinciale viene incassata direttamente dall'Ente per poi essere riversata alla Provincia/Città Metropolitana a consuntivo.

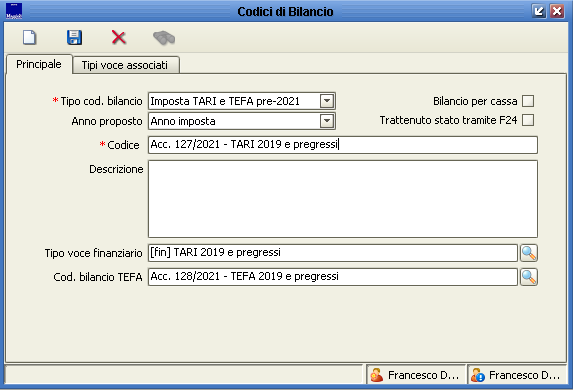

Il codice di bilancio dell'imposta TARI 2019 avrà come Tipo codice bilancio il valore Imposta TARI e TEFA pre-2021 e come Anno proposto il valore Anno imposta o Anno di notifica/emissione per gli avvisi di omessa/infedele denuncia. Si dovrà popolare l'apposito Tipo voce finanziario ed il relativo Codice bilancio TEFA, quota che verrà automaticamente stornata in fase di assegnazione codici e consolidamento di un singolo lotto.

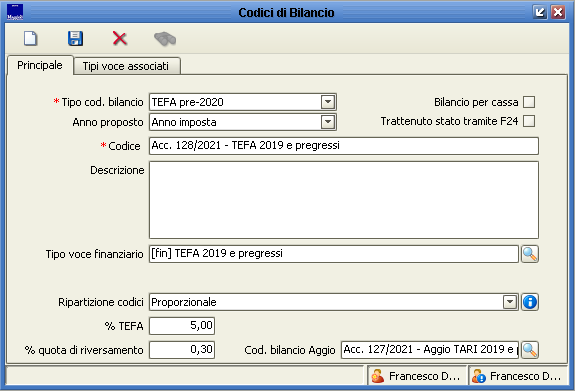

Il codice di bilancio relativo alla TEFA avrà come Tipo codice bilancio il valore TEFA pre-2020, come Anno proposto il medesimo dell'imposta associata, come Tipo voce finanziario quello collegato all'accertamento contabile in cui viene incassata l'addizionale provinciale ed avrà una Ripartizione codici di tipo proporzionale o relativa all'anno maggiore (nell'apposito infobox si potranno leggere ulteriori informazioni al riguardo). Si dovrà altresì indicare la percentuale di TEFA calcolata sull'imposta e la quota di riversamento della TEFA al Comune, nonché il relativo codice di bilancio relativo all'aggio sull'addizionale, che verrà incassato direttamente dall'Ente.

Il codice di bilancio relativo all'aggio avrà come Tipo codice bilancio il valore Aggio, come Anno proposto e come Tipo voce finanziario lo stesso dell'imposta associata (l'aggio sull'addizionale viene infatti tipicamente incassato dal Comune sullo stesso capitolo di bilancio dell'imposta TARI).

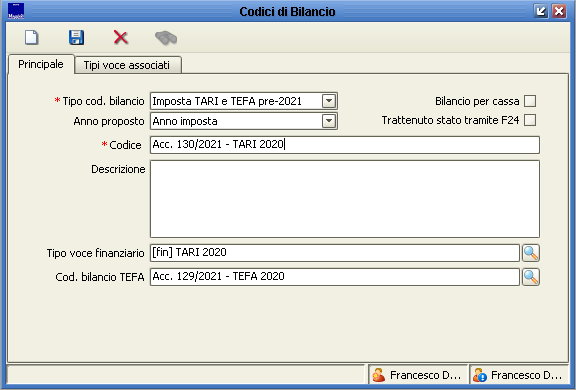

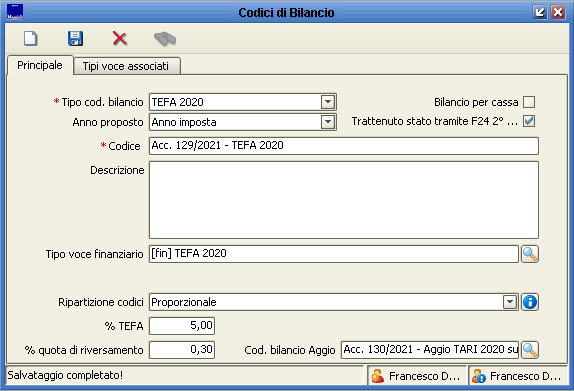

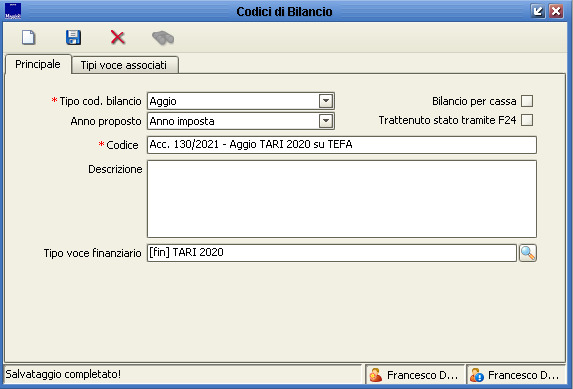

TARI 2020

Per l'anno di imposta 2020 l'addizionale provinciale viene incassata direttamente dall'Ente per poi essere riversata alla Provincia/Città Metropolitana a consuntivo per metà dell'anno; viene invece stornata direttamente dallo Stato (in caso di riscossione tramite F24) per la seconda metà dell'anno.

Il codice di bilancio dell'imposta TARI 2020 avrà come Tipo codice bilancio il valore Imposta TARI e TEFA pre-2021 e come Anno proposto il valore Anno imposta o Anno di notifica/emissione per gli avvisi di omessa/infedele denuncia. Si dovrà popolare l'apposito Tipo voce finanziario ed il relativo Codice bilancio TEFA, quota che verrà automaticamente stornata in fase di assegnazione codici e consolidamento di un singolo lotto.

Il codice di bilancio relativo alla TEFA avrà come Tipo codice bilancio il valore TEFA 2020, come Anno proposto il medesimo dell'imposta associata, come Tipo voce finanziario quello collegato all'accertamento contabile in cui viene incassata l'addizionale provinciale (per la prima metà dell'anno) ed avrà una Ripartizione codici di tipo proporzionale o relativa all'anno maggiore (nell'apposito infobox si potranno leggere ulteriori informazioni al riguardo). Si dovrà altresì indicare la percentuale di TEFA calcolata sull'imposta e la quota di riversamento della TEFA al Comune, nonché il relativo codice di bilancio relativo all'aggio sull'addizionale, che verrà incassato direttamente dall'Ente. Fondamentale, per l'anno 2020, accendere il flag Trattenuto Stato tramite F24 secondo semestre.

Il codice di bilancio relativo all'aggio avrà come Tipo codice bilancio il valore Aggio, come Anno proposto e come Tipo voce finanziario lo stesso dell'imposta associata (l'aggio sull'addizionale viene infatti tipicamente incassato dal Comune sullo stesso capitolo di bilancio dell'imposta TARI).

TARI 2021 e annualità successive

Per l'anno di imposta 2021 l'addizionale provinciale, in caso di riscossione a mezzo F24 (e nel momento in cui sarà reso disponibile il bollettino PagoPA multibeneficiario), non sarà incassata dall'Ente e sarà stornata direttamente dagli accrediti che perverranno in Tesoreria.

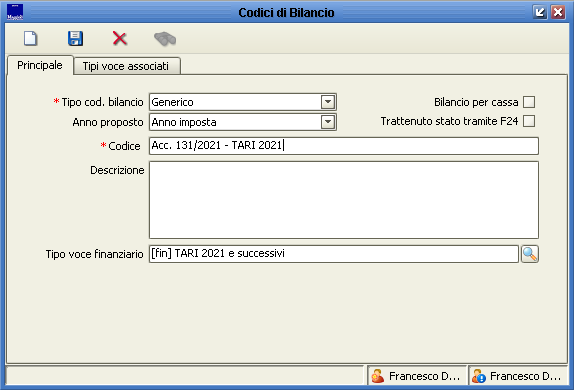

Il codice di bilancio dell'imposta TARI 2021 avrà come Tipo codice bilancio il valore Generico e come Anno proposto il valore Anno imposta o Anno di notifica/emissione per gli avvisi di omessa/infedele denuncia. Si dovrà popolare l'apposito Tipo voce finanziario.

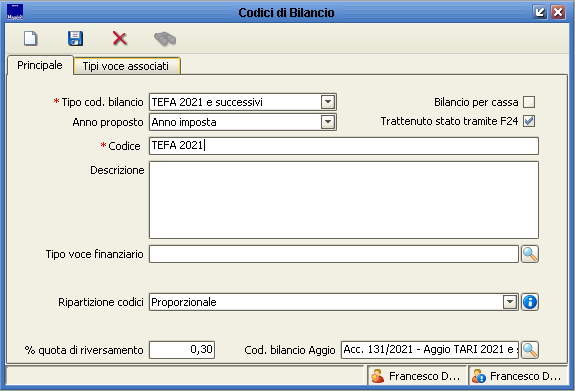

Il codice di bilancio relativo alla TEFA avrà come Tipo codice bilancio il valore TEFA 2021 e successivi, come Anno proposto il medesimo dell'imposta associata, la Ripartizione codici sarà di tipo proporzionale o relativa all'anno maggiore (nell'apposito infobox si potranno leggere ulteriori informazioni al riguardo). Si dovrà altresì indicare la percentuale di TEFA calcolata sull'imposta e la quota di riversamento della TEFA al Comune, nonché il relativo codice di bilancio relativo all'aggio sull'addizionale, che verrà incassato direttamente dall'Ente. Fondamentale, a partire dall'anno 2021, accendere il flag Trattenuto Stato tramite F24. Il Tipo voce finanziario sarà vuoto, perché l'addizionale provinciale non sarà più incassata dall'Ente.

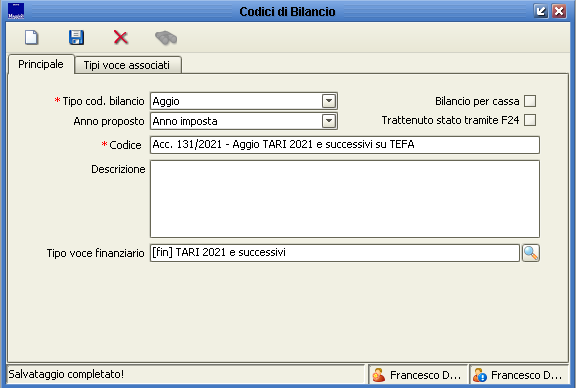

Il codice di bilancio relativo all'aggio avrà come Tipo codice bilancio il valore Aggio, come Anno proposto e come Tipo voce finanziario lo stesso dell'imposta associata (l'aggio sull'addizionale viene infatti tipicamente incassato dal Comune sullo stesso capitolo di bilancio dell'imposta TARI).

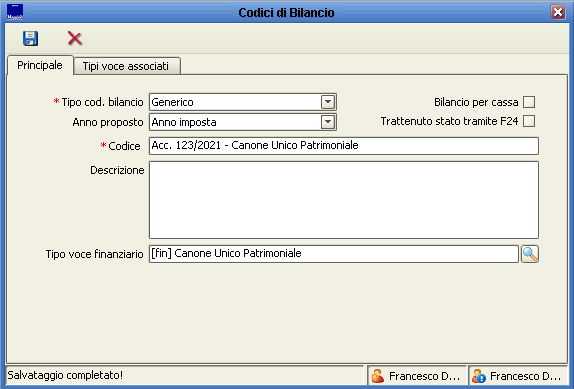

Codici di bilancio generici

Per i codici di bilancio generici (quelli relativi alla riscossione del Canone Unico Patrimoniale, per esempio), in cui non è presente nessuna trattenuta statale, si dovrà semplicemente indicare il Tipo codice bilancio come Generico e l'anno di imposta nel campo Anno proposto, nonché popolare il classico Tipo voce finanziario per il collegamento diretto a J-Serfin.

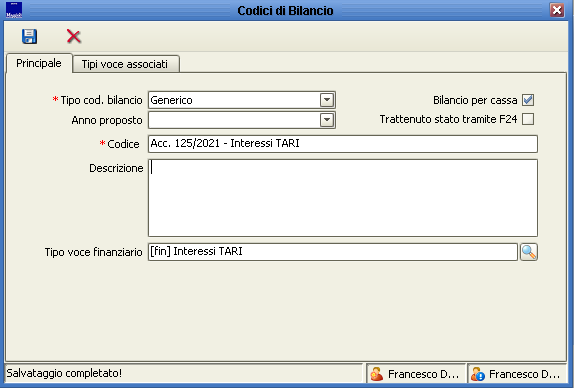

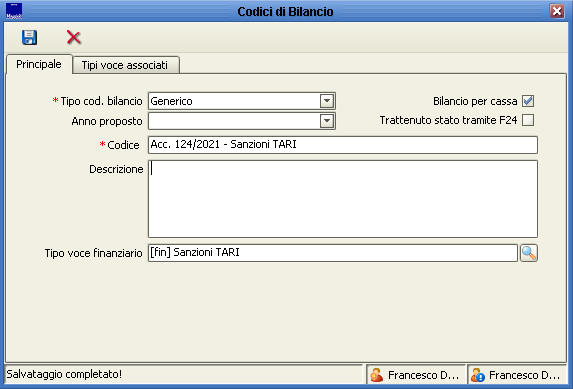

Codici di bilancio per cassa

I codici di bilancio che si riscuotono per cassa, tipicamente sanzioni ed interessi, avranno come Tipo codice bilancio il valore Generico, il solito Tipo voce finanziario per il collegamento diretto alla contabilità ed il flag Bilancio per cassa acceso. Per tali codici non sarà necessario popolare il campo Anno proposto (sanzioni ed interessi vengono difatti contabilizzate al momento dell'incasso); in sede di assegnazione, per tale tipologia di codici, non verrà popolato il campo Anno bilancio, in quanto sarà sempre corrispondente all'annualità corrente.

Creazione dei lotti e assegnazione dei codici di bilancio

Dalle maschere seguenti maschere è possibile, una volta ricercati determinati gruppi di documenti o atti rispondenti a filtri specifici, creare dei lotti e procedere all'assegnazione ed al consolidamento dei codici di bilancio:

- ricerca documenti contabili ordinari, una volta effettuata la ricerca è disponibile l'apposita funzione di assegnazione dei codici di bilancio, andando a creare un nuovo lotto specifico e assegnandolo al gruppi di documenti trovati;

- ricerca solleciti di pagamento, una volta filtrati i solleciti di proprio interesse è possibile creare un nuovo lotto dal menù Azioni in alto a destra;

- ricerca provvedimenti, una volta ottenuti i risultati è possibile procedere all'assegnazione creando un nuovo lotto dal menù Azioni;

- scadenziario incassi rateizzazioni, per assegnare i codici ad un lotto collegato alle rateizzazioni di pagamento.

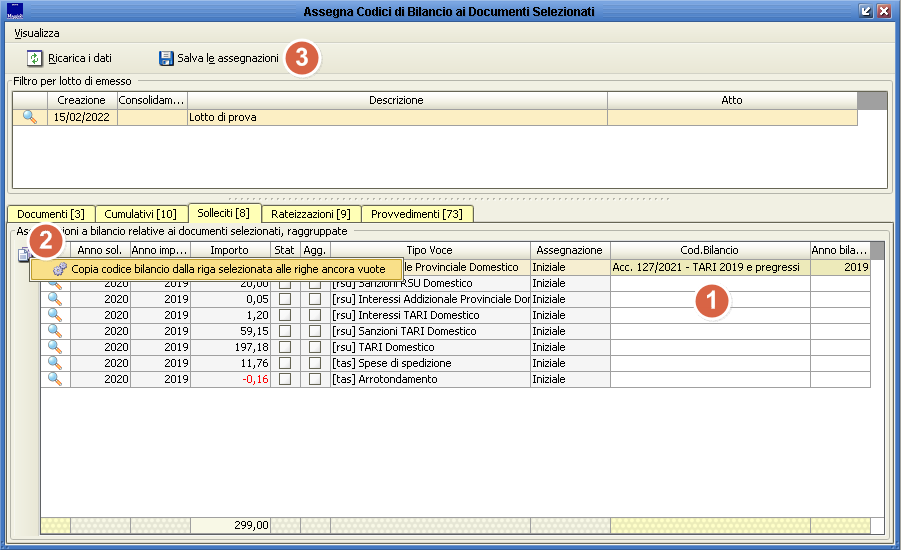

Una volta creato il singolo lotto, si potrà procedere all'assegnazione dei codici di bilancio, sfruttando l'apposita interfaccia:

- nella sezione centrale, suddivisa in specifiche etichette, è possibile spostarsi tra le varie tipologie di documenti (ordinari, solleciti, rateizzazioni, cumulativi, provvedimenti);

- se un gruppo di documenti (i solleciti, per esempio) derivano da documenti ordinari o comunque antecedenti non ancora contabilizzati, usando l'apposito pulsante sarà possibile - a cascata - effettuare l'assegnazione anche alla voci di questi documenti primari;

- una volta impostati tutti i codici di bilancio da assegnare ed i relativi anni di bilancio, sarà possibile salvare le assegnazioni; il salvataggio dell'assegnazione dà comunque la possibilità all'operatore di intervenire per modificare i codici di bilancio assegnati;

- una volta conclusa definitivamente l'assegnazione si può procedere con il consolidamento sull'emesso, al seguito del quali non si potranno più modificare i codici di bilancio assegnati al lotto consolidato (a meno di cancellare completamente il lotto stesso).

Nel caso in cui si voglia suddividere, per esempio, l'assegnazione relativa ad accertamenti di omessa/infedele denuncia (ai quali bisognerà assegnare un codice di bilancio con Anno proposto impostato come Anno notifica/emissione) da quelle relativa ad accertamenti di omesso/parziale versamento (la cui imposta andrà rendicontata nell'anno di imposta, lavorando a cascata sui documenti originari) bisognerà operare sui filtri iniziale della ricerca provvedimenti, che produrranno come risultato lo specifico gruppo di atti su cui si intende lavorare.

Consultazione e cancellazione dei lotti di bilancio

Dal menù Impostazioni > Pagamenti > Lotti di bilancio di qualsiasi verticale dei Tributi è possibile ricercare, tramite appositi filtri, quali Applicazione, F24 G5, Numero sospeso, Provenienza, Data creazione e Data consolidamento, i lotti di bilancio creati. Cliccando sulla matita a destra si potrà accedere al dettaglio dello specifico lotto e si potrà procedere con l'eventuale eliminazione.

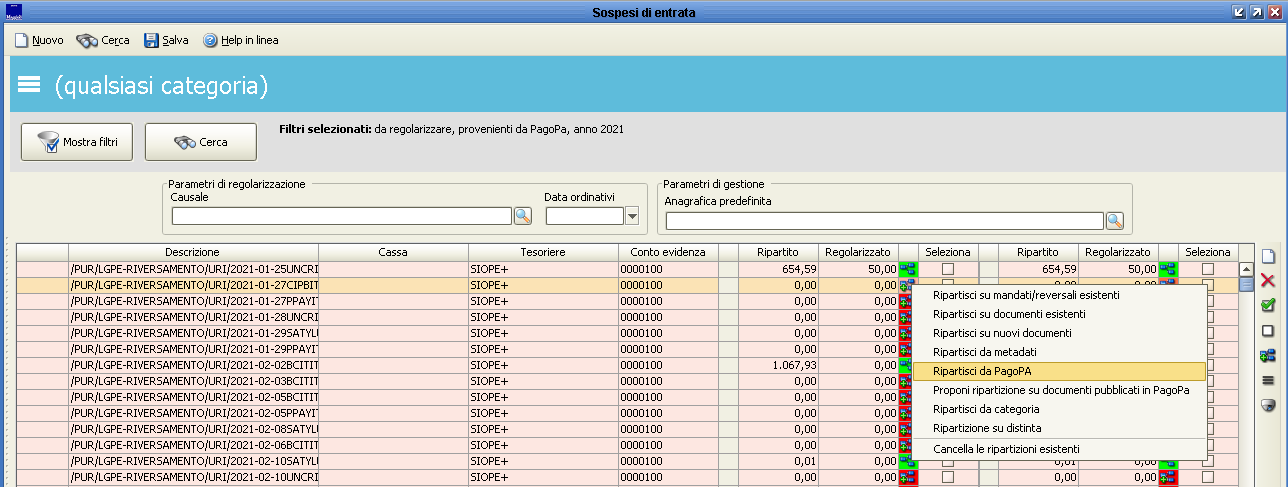

La ripartizione da PagoPA

Nel caso di incassi a mezzo PagoPA, una volta effettuata l'assegnazione dei codici di bilancio sull'emesso ed una volta scaricati i giornali di cassa su J-Serfin, si potrà ripartire il pagato da PagoPA con l'apposita funzione disponibile dai sospesi che provengono da tale circuito di pagamento. L'applicativo J-Serfin interrogherà tutta la banca dati dei documenti contabili, andando a cercare quegli oggetti che hanno nelle loro rate gli IUV contenuti nel sospeso incassato: se i documenti trovati avranno origine tributaria ed avranno i codici di bilancio assegnati, il sospeso verrà automaticamente "spacchettato" nei diversi accertamenti associati ai codici collegati alle diverse voci documentali, andando così a creare automaticamente l'informazione utile per la generazione della reversale.

La contabilizzazione dei G5

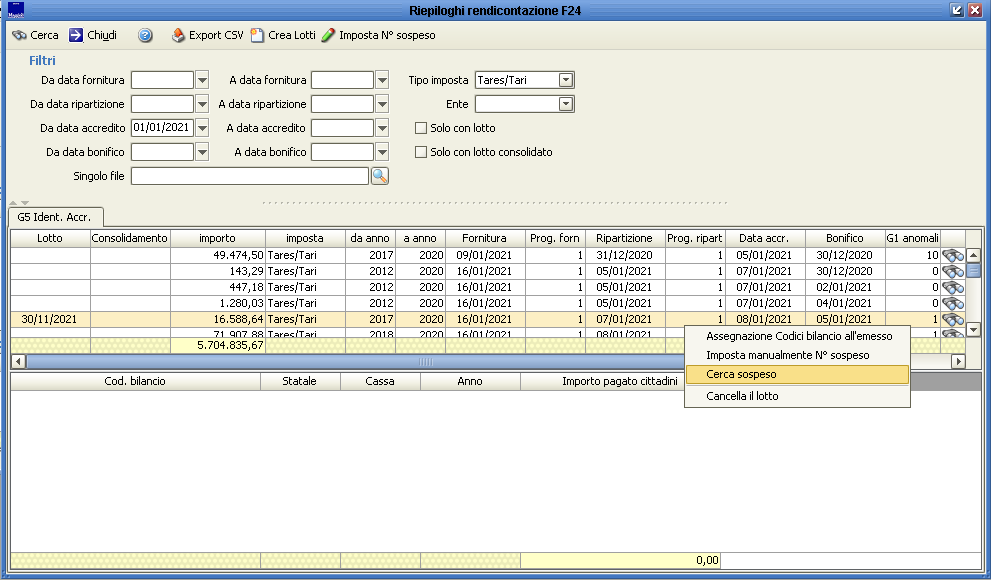

Al fine di rendicontare gli incassi da F24 è possibile, direttamente dalla gestione degli F24 importati, andare a contabilizzare gli accrediti G5 presenti nelle forniture importate. Dal menù Visualizza della gestione dei versamenti F24 è possibile accedere alla funzione denominata Contabilizza G5: si aprirà una nuova maschera in cui sarà possibile filtrare gli accrediti da F24 per Data fornitura, Data ripartizione, Data accredito, Data bonifico, Tipo imposta, Ente, Singolo file. Una volta inseriti i filtri di interesse e avviata la ricerca, a partire dallo specifico accredito (record G5) sarà possibile creare un nuovo lotto di assegnazione dei codici di bilancio.

Verrà chiesto all'utente se desidera contabilizzare anche gli F24 non registrati, si potrà scegliere se proseguire o - in alternativa - andare prima ad agganciare tali versamenti ai rispettivi documenti/indagini contribuente. Una volta creato il lotto, il quale potrà essere poi ricercato dal menù Impostazioni > Pagamenti > Lotti di bilancio di qualsiasi verticale, cliccando nuovamente sul tasto destro nel G5 con data lotto valorizzata si potrà scegliere tra una delle seguenti opzioni:

- Assegnazione codici bilancio all'emesso, che permetterà di aprire la maschera di assegnazione illustrata nei paragrafi precedenti;

- Imposta n. sospeso, che farà impostare uno specifico numero sospeso per il G5 sul quale si andranno ad assegnare i codici di bilancio;

- Cancella il lotto, che permetterà di cancellare il lotto appena generato.

Una volta conclusa l'assegnazione dei codici ed il consolidamento del lotto (sull'emesso e sul versato) verrà popolata, nel G5 interessato, la data del consolidamento. Cliccando sull'accredito specifico comparirà, in basso, l'elenco dei codici di bilancio relativi allo specifico incasso in Ragioneria, calcolati con le medesime logiche ed i medesimi storni attuati dallo Stato (considerando quote statali, quote provinciali, aggio su addizionali, IFEL) in sede di riversamento delle somme all'Ente comunale; è altresì disponibile un'esportazione della griglia dello specifico accredito in formato CSV, selezionando la riga dell'accredito di proprio interesse e cliccando sul pulsante in alto: Export CSV.