Differenze tra le versioni di "Elaborazioni (New)"

imported>Dea.caratelli |

imported>Giuseppe.difeliciantonio |

||

| (26 versioni intermedie di 3 utenti non mostrate) | |||

| Riga 9: | Riga 9: | ||

<br> | <br> | ||

<br> | <br> | ||

[[Immagine: | [[Immagine:Elab1.PNG|4400x700px||center]] | ||

<br> | <br> | ||

<br> | <br> | ||

Consigliamo di definire le | Consigliamo di definire le elaborazioni con dei progressivi non contigui, in modo da consentire anche in tempi successivi la registrazione di nuove elaborazioni (ad esempio se si presentasse la necessità di una elaborazione straordinaria per la corresponsione di sole voci particolari). | ||

<br> | <br> | ||

<br> | <br> | ||

Ecco i tasti presenti con le relative funzioni: | |||

<br> | <br> | ||

*[[Immagine:Elab4.PNG|centerline|60x30px|]] avviare la generazione automatica delle Elaborazioni annuali; | |||

*[[Immagine:tasto+.PNG|centerline|60x30px|]] aggiungere una nuova elaborazione; | |||

*[[Immagine:Colonne_Tabelle.PNG|centerline|60x30px|]] gestire le colonne che si intendono visualizzare nella griglia; | |||

*[[Immagine:Punitni Export.PNG|centerline|60x30px|]] effettuare l'esportazione (PDF/Excel) dei dati. | |||

<br> | <br> | ||

e cliccando sull'icona [[Immagine: | Selezionando il mese di interesse e cliccando sull'icona [[Immagine:Matita_Layout.PNG|40x30px|baseline|]] è possibile gestire le informazioni relative con la maschera di Gestione Dati | ||

<br> | <br> | ||

<br> | <br> | ||

[[Immagine: | [[Immagine:Elab2.PNG|center|1200x350px|]] | ||

[[Immagine:Elab3.PNG|5200x750px|center]] | |||

<br> | <br> | ||

<br> | <br> | ||

Nella maschera sopra riportata troviamo gli elementi caratterizzanti l'elaborazione, ossia: | |||

<br> | <br> | ||

*'''Anno Elaborazione''': Identifica l’anno fiscale a cui si devono considerare corrisposte le voci retribuite con l' elaborazione. | |||

*'''Anno Elaborazione''': Identifica l’anno fiscale a cui si devono considerare corrisposte le voci retribuite con | |||

*'''Progressivo''': Definisce, assieme all’anno elaborazione, la sequenza di attivazione. | *'''Progressivo''': Definisce, assieme all’anno elaborazione, la sequenza di attivazione. | ||

*'''Data Valuta''': Data di valuta della retribuzione; viene stampata sul cedolino. | *'''Data Valuta''': Data di valuta della retribuzione; viene stampata sul cedolino. | ||

*'''Descrizione''': | |||

*'''Descrizione''': Si riferisce alla denominazione dell'elaborazione; assieme all’anno viene evidenziata sul cedolino. | |||

*'''Voci fisse per – Anno – mese e Anno – mese''': Si richiede di specificare quale / quali sono le mensilità che si vogliono corrispondere con questa elaborazione. Se viene indicato ad esempio 2018 – 02, significa che si vuole corrispondere la retribuzione fissa (fondamentale ed accessoria) di febbraio ai dipendenti che sono attivi in febbraio. | *'''Voci fisse per – Anno – mese e Anno – mese''': Si richiede di specificare quale / quali sono le mensilità che si vogliono corrispondere con questa elaborazione. Se viene indicato ad esempio 2018 – 02, significa che si vuole corrispondere la retribuzione fissa (fondamentale ed accessoria) di febbraio ai dipendenti che sono attivi in febbraio. | ||

*'''Mese ai fini contributivi''': | |||

*'''Mese ai fini fiscali''': | *'''Mese ai fini contributivi''': Indica il mese che deve essere considerato per le denunce contributive, quali le denunce INPDAP 194BD e 194TFR. Viene anche utilizzato per uno pseudo-conguaglio contributivo nel caso in cui siano presenti più elaborazioni che si riferiscono allo stesso mese solare (ad esempio un'elaborazione per la corresponsione della mensilità di maggio ed un' elaborazione di corresponsione delle gratifiche relative all’anno precedente, sempre erogata nel mese di maggio). | ||

*'''Conguaglio Fiscale''': | |||

*'''Mese ai fini fiscali''': Indica il mese che deve essere considerato per le denunce fiscali. Come nel caso contributivo, il mese viene considerato per pseudo-conguagli mensili. | |||

*'''Conguaglio Fiscale''': Indica se deve essere effettuato il conguaglio fiscale, e se sì, per quale anno. Tipicamente, il conguaglio fiscale viene effettuato con l'elaborazione che corrisponde alla mensilità di dicembre e l’anno di conguaglio coincide con quello di elaborazione, tuttavia il sistema consente di dilazionare questo conguaglio sino all’anno successivo. Se si sceglie di effettuare il conguaglio del 2017 con la retribuzione di gennaio 2018, avremo un cedolino di gennaio 2018 con due IRPEF: IRPEF 2018 con le imposte delle voci corrisposte nel 2018 e l’IRPEF di conguaglio del 2017. | |||

*'''Contributi''': Indica se deve essere effettuato il conguaglio dei contributi. In questo caso l’anno da conguagliare corrisponde sempre all’anno di elaborazione, salvo applicare le regole del contributo (vedi regole contributive). | *'''Contributi''': Indica se deve essere effettuato il conguaglio dei contributi. In questo caso l’anno da conguagliare corrisponde sempre all’anno di elaborazione, salvo applicare le regole del contributo (vedi regole contributive). | ||

*'''Mesi per calcolo minimo contributivo''': | |||

*'''Tassazione Separata su Voci di anni precedenti''': | *'''Mesi per calcolo minimo contributivo''': Indica se per l'elaborazione devono essere conteggiate le quantità (ore/giorni) al fine del calcolo dei minimi contributivi. Questo indicatore varrà sempre "1", tranne i casi in cui si avrano due elaborazioni che ricadano nello stesso mese contributivo; in questo caso solamente una delle due elaborazioni potrà avere l’indicatore "1", altrimenti si potrebbe avere un minimale contributivo rapportato a 60 giorni/mese piuttosto che a 30/giorni mese. | ||

*'''Tassazione Separata su Voci di anni precedenti''': Indica che le voci liquidate in questa elaborazione con anno di maturazione inferiore all'anno di liquidazione e con assoggettamento IRPEF, vanno assoggettate a tassazione separata. | |||

<br> | <br> | ||

<br> | <br> | ||

{{Vedi anche|testo=[[Settore_Personale|Torna al Menù Principale]]}} | {{Vedi anche|testo=[[Settore_Personale|Torna al Menù Principale]]}} | ||

Argomenti Correlati | ==Argomenti Correlati== | ||

*[[Gruppi Paga (New)]] | *[[Gruppi Paga (New)]] | ||

Versione attuale delle 09:54, 5 ott 2020

| Ente | Gestione Personale | Retribuzioni | Stampe e statistiche | Contratti di lavoro | Metacurriculum | Strutture di base | Utilities | FAQ |

|---|

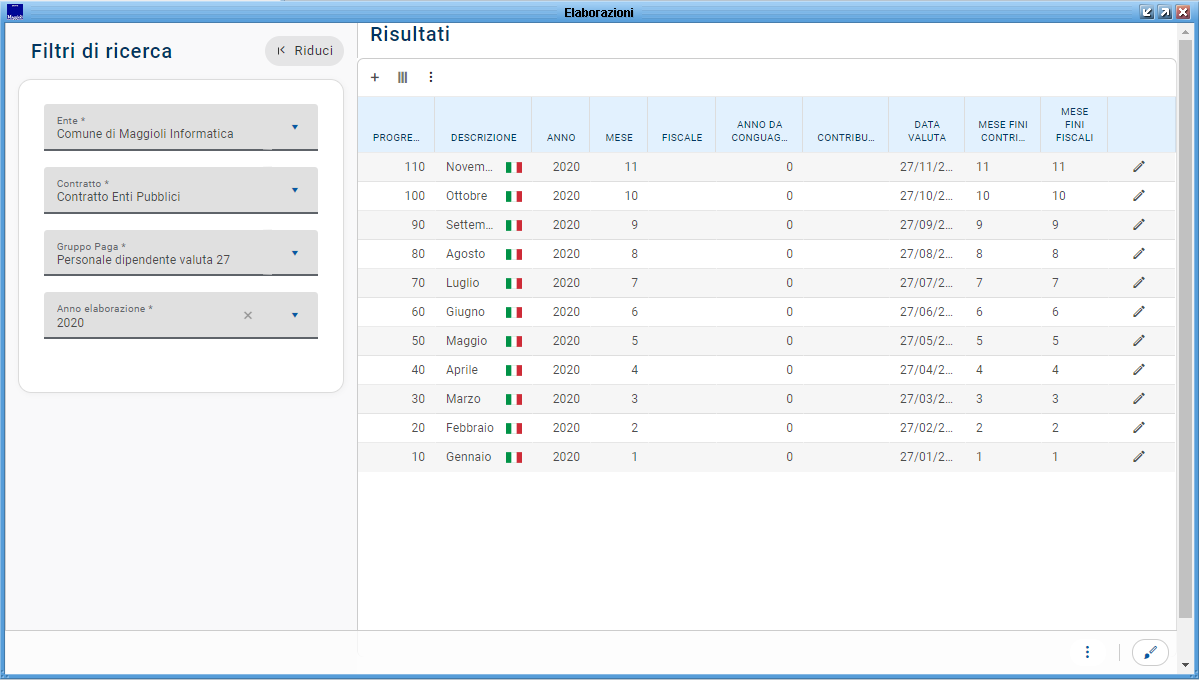

Retribuzioni -> Regole -> Elaborazioni

Elaborazioni

Le elaborazioni qui create vengono utilizzate dal sistema per intestare un cedolino. Pertanto, questa definizione può essere effettuata dopo che l’Ente ha deciso quanti cedolini vuole erogare in un anno per ogni dipendente.

Consigliamo di definire le elaborazioni con dei progressivi non contigui, in modo da consentire anche in tempi successivi la registrazione di nuove elaborazioni (ad esempio se si presentasse la necessità di una elaborazione straordinaria per la corresponsione di sole voci particolari).

Ecco i tasti presenti con le relative funzioni:

avviare la generazione automatica delle Elaborazioni annuali;

aggiungere una nuova elaborazione;

gestire le colonne che si intendono visualizzare nella griglia;

effettuare l'esportazione (PDF/Excel) dei dati.

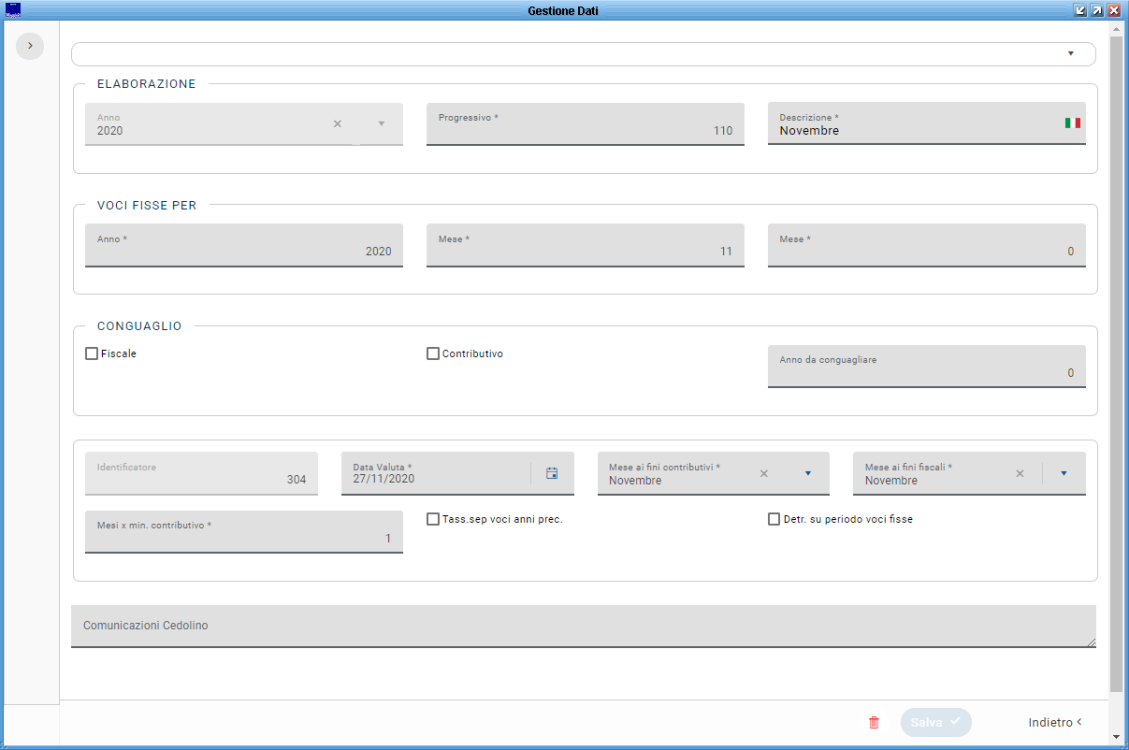

Selezionando il mese di interesse e cliccando sull'icona è possibile gestire le informazioni relative con la maschera di Gestione Dati

Nella maschera sopra riportata troviamo gli elementi caratterizzanti l'elaborazione, ossia:

- Anno Elaborazione: Identifica l’anno fiscale a cui si devono considerare corrisposte le voci retribuite con l' elaborazione.

- Progressivo: Definisce, assieme all’anno elaborazione, la sequenza di attivazione.

- Data Valuta: Data di valuta della retribuzione; viene stampata sul cedolino.

- Descrizione: Si riferisce alla denominazione dell'elaborazione; assieme all’anno viene evidenziata sul cedolino.

- Voci fisse per – Anno – mese e Anno – mese: Si richiede di specificare quale / quali sono le mensilità che si vogliono corrispondere con questa elaborazione. Se viene indicato ad esempio 2018 – 02, significa che si vuole corrispondere la retribuzione fissa (fondamentale ed accessoria) di febbraio ai dipendenti che sono attivi in febbraio.

- Mese ai fini contributivi: Indica il mese che deve essere considerato per le denunce contributive, quali le denunce INPDAP 194BD e 194TFR. Viene anche utilizzato per uno pseudo-conguaglio contributivo nel caso in cui siano presenti più elaborazioni che si riferiscono allo stesso mese solare (ad esempio un'elaborazione per la corresponsione della mensilità di maggio ed un' elaborazione di corresponsione delle gratifiche relative all’anno precedente, sempre erogata nel mese di maggio).

- Mese ai fini fiscali: Indica il mese che deve essere considerato per le denunce fiscali. Come nel caso contributivo, il mese viene considerato per pseudo-conguagli mensili.

- Conguaglio Fiscale: Indica se deve essere effettuato il conguaglio fiscale, e se sì, per quale anno. Tipicamente, il conguaglio fiscale viene effettuato con l'elaborazione che corrisponde alla mensilità di dicembre e l’anno di conguaglio coincide con quello di elaborazione, tuttavia il sistema consente di dilazionare questo conguaglio sino all’anno successivo. Se si sceglie di effettuare il conguaglio del 2017 con la retribuzione di gennaio 2018, avremo un cedolino di gennaio 2018 con due IRPEF: IRPEF 2018 con le imposte delle voci corrisposte nel 2018 e l’IRPEF di conguaglio del 2017.

- Contributi: Indica se deve essere effettuato il conguaglio dei contributi. In questo caso l’anno da conguagliare corrisponde sempre all’anno di elaborazione, salvo applicare le regole del contributo (vedi regole contributive).

- Mesi per calcolo minimo contributivo: Indica se per l'elaborazione devono essere conteggiate le quantità (ore/giorni) al fine del calcolo dei minimi contributivi. Questo indicatore varrà sempre "1", tranne i casi in cui si avrano due elaborazioni che ricadano nello stesso mese contributivo; in questo caso solamente una delle due elaborazioni potrà avere l’indicatore "1", altrimenti si potrebbe avere un minimale contributivo rapportato a 60 giorni/mese piuttosto che a 30/giorni mese.

- Tassazione Separata su Voci di anni precedenti: Indica che le voci liquidate in questa elaborazione con anno di maturazione inferiore all'anno di liquidazione e con assoggettamento IRPEF, vanno assoggettate a tassazione separata.